Многие владельцы транспортных средств, получая уведомление от фискальной службы, слепо оплачивают начисленный им налог. Не все проверяют указанную сумму, и только малая часть замечает некую неточность в уведомлении ФНС. Но ошибка может быть. И, как показывает практика, это не такое уж редкое явление. Могут просто ошибиться сотрудники инспекции, а может быть виноват и сам налогоплательщик – он не подал или подал не своевременно сведения о продаже или покупке ТС.

И далее о том, почему так происходит, что можно и нужно делать, чтобы исправить ситуацию.

Почему происходит неверное начисление

В нашем обществе бытует ошибочное мнение, что ответственность за корректность и точность расчетов налогов лежит полностью на плечах налоговых органов. А это не совсем так. Именно налогоплательщик в лице простого гражданина должен правильно и точно оплачивать свои обязательства перед бюджетом. Он обязан предоставлять в инспекцию корректные данные, они должны быть актуальными и поданы в полном объеме в нужное время. Другими словами, если физическое лицо получило уведомление от ФНС по уплате транспортного налога, то оно должно самостоятельно перепроверить данные.

По каким причинам может быть допущена ошибка в сумме начисленного транспортного налога:

- неправильно произведен расчет налогооблагаемой базы или применена не правильная налоговая ставка. Причина – человеческий фактор. Сотрудник ФНС может применить не ту налоговую ставку, не правильно прочитать сведения о регионе, где зарегистрировано транспортное средство, не учесть льготы и т.д. Вариантов множество. Действие одно – владелец должен как можно быстрее обратиться с письменным заявлением в инспекцию и указать на допущенную ошибку. Как правило, обращение должно сопровождаться документальным подтверждением факта, исключающего ошибку. Поскольку ошибка может содержаться не в самих расчетах, а в базе.

- данные о продаже транспортного средства не были поданы в налоговую службу вовремя. Наиболее популярная причина ошибки. Покупатель автомобиля обязан поставить на учет автомобиль сразу после покупки, если он этого не сделает, то продавец получит уведомление о транспортном налоге из расчета полного отчетного года. Исправить ситуацию можно по факту обращения в ФНС и предъявлении документов, подтверждающих куплю-продажу. В данном случае особых проблем возникнуть не должно. Перерасчет произведут в течение одной-двух рабочих недель.

- при угоне автомобиля не подана соответствующая справка от ГИБДД в налоговую службу. Если транспортное средство угнано, то владелец авто получает бумагу о данном факте из ГИБДД. Ее он предоставляет в инспекцию. Начисление налога происходит только за тот период, которым автомобилист фактические пользовался ТС. Но здесь есть и проблема: если официального документа нет, то ФНС на основании только письменного заявления перерасчет не сделает.

- регистрация места жительства по новому адресу в течение отчетного периода. Все просто: сразу две налоговые инспекции могут начислить транспортный налог. Популярная ошибка, особенно, если человек меняет регион проживания. Ошибка легко исправляется путем обращения в инспекцию по новому месту жительства. Обращаться по старому месту прописки не нужно. Инспекции взаимодействуют между собой, они самостоятельно устранят несоответствие.

В любом случае, что не послужило причиной такой ошибки, необходимо оперативное реагирование на данный факт. И выход из ситуации лишь один – обратиться в инспекцию, указав на некорректное начисление.

Важная информация: стоит помнить, что ФНС предоставляет возможность гражданам России формировать обращения в электронном виде. Для этого нужно иметь личный кабинет на официальном сайте налоговой инспекции.

Что делать, если транспортный налог рассчитан неверно?

Если владелец ТС считает, что сумма налога неверна, ему следует незамедлительно выяснить этот вопрос. Для этого необходимо обратиться в районное отделение налоговой инспекции, согласно официальной регистрации автовладельца за разъяснениями и для подачи заявления о перерасчёте.

Случаи, когда владелец автотранспорта не согласен с присланной суммой налога, происходят довольно-таки часто. Чаще всего бывают ошибки, связанные с цифрами, то есть неверно применялись показатели мощности двигателя или значение налоговой ставки. А также отдельной группой можно выделить те уведомления, которые присланы без учёта налоговых льгот.

Дополнительно рекомендуем ознакомиться с правилами расчёта налога для физических лиц.

Основания для произведения перерасчёта

Ошибки в расчётах суммы налога могут быть по разным причинам, начиная от сбоя программного обеспечения до человеческого фактора. Давайте рассмотрим стандартные ситуации и выясним, какие основания для перерасчёта могут быть в 2021 году:

- Первое, что делает любой человек, получивший «письмо счастья» из налоговой службы, это распечатывает его и смотрит сумму. Если сумма кажется ошибочной, начинает читать остальные данные. Юристы рекомендуют внимательно прочесть каждую строчку письма и убедиться в правильности указанных личных данных и сведений об автомобиле. Нередко бывает, что внутри письма вообще чужое уведомление и квитанция, даже не на имя получателя. Бывают случаи, что ФИО написано верно, а количество лошадиных сил автомобиля не соответствуют действительности. Для этого перерасчёта необходимо подать в налоговую службу заявление и предоставить копии СТС и ПТС. Сделать это можно как на бумажном носителе, так и в электронном виде.

- Далеко не каждый автовладелец знает размер региональной налоговой ставки, применяемой к его собственному автомобилю, а ведь именно она часто является причиной неверно рассчитанной суммы транспортного налога. Неверно применённая налоговая ставка может сыграть злую шутку с невнимательными владельцами автотранспорта. Помните, что транспортный налог считается по ставке региона, в котором зарегистрирован автомобиль. Узнать достоверную информацию о налоговой ставке можно на сайте ФНС с помощью электронных сервисов, а также можно позвонить или лично обратиться в местное отделение. Для перерасчёта необходимо подать в налоговую службу заявление и предоставить копии паспорта владельца (страницы с фото и штампом о прописке), СТС и ПТС.

- Некоторые собственники транспорта считают, что налог рассчитан неправильно, исходя их того, что они не пользовались транспортом в течение года и поэтому требуют произвести перерасчёт. Законным основанием для этого может послужить угон автотранспорта. Причём, похищенный автомобиль должен находиться в официальном розыске, о чём должны быть подтверждающие документы из ГИБДД. В случае угона ТС, будет произведён перерасчёт транспортного налога за фактическое время использования в течение года.

Других оснований для перерасчёта налога за фактическое время эксплуатации нет. Даже если автомобиль капитально сломан, находится в аварийном состоянии или собственник садится за руль один раз в год, это не является основанием для перерасчёта. Владелец транспортного средства обязан будет заплатить налог за полный календарный год владения им.

- В том случае, если в отчётном периоде, автомобиль продан, но налог пришёл. Это случается поскольку сведения о смене собственников вовремя не поступили в налоговую инспекцию, уже бывшему владельцу приходит квитанция с суммой налога целый календарный год. Исправить ситуацию можно с помощью соответствующего заявления и представленного договора купли-продажи.

- Некоторые виды автотранспорта и некоторые категории граждан могут быть освобождены от уплаты транспортного налога. К сожалению, по факту причастности к категории льготников не происходит автоматический расчёт налога с учётом скидки. И если собственник ТС своевременно не представил заявление о предоставлении налоговой скидки в районное отделение ФНС, ему придёт квитанция с налогом, рассчитанным на общих основаниях. Для перерасчёта необходимо подать заявление о предоставлении налоговой скидки.

- Смена места жительства (прописки) владельца транспортного средства и смена регистрации ТС могут стать причиной ошибочно исчисленной суммы налога в двойном размере. Налоговая служба по единой базе может «видеть» налогоплательщика и по новому и по старому адресу. Без предоставления соответствующего заявления по месту жительства по инициативе автовладельца, налог будет приходить дважды.

Рекомендуем узнать, какие автомобили не облагаются транспортным налогом.

Заявление в налоговый орган

Неверно начислен транспортный налог — эту ситуацию можно исправить с помощью соответствующего заявления. Оно должно быть:

- адресовано на имя начальника местного отделения ФНС;

- содержать данные о заявителе — владельце ТС;

- содержать данные о транспортном средстве;

- написано на специальном бланке, одобренном ФНС или от руки на обычном листе формата А4 или напечатано на компьютере в простой письменной форме с указанием ошибочной информации и просьбой о перерасчёте;

- датировано и заверено личной подписью.

Для подтверждения своей правоты автовладелец должен указать и (или) представить документы, на основании которых он заявляет об ошибочных данных. Это могут быть: справка ГИБДД об угоне, документы льготников, СТС, ПТС и другие. С начала 2021 года в налоговый кодекс были внесены такие поправки, согласно которым, заявитель имеет право лишь указать, но не представлять сами документы – основания для перерасчёта налогов. Эта поправка касается и транспортного налога.

Доставить заявление в налоговую службу можно разными способами:

- лично или с помощью лица, представляющего ваши интересы, по доверенности нотариуса;

- на бумажном носителе через Почту РФ (заказным письмом, с описью вложения и уведомлением о вручении);

- на бумажном носителе при визите в ФНС РФ;

- в электронном виде через авторизированный личный кабинет налогоплательщика официального сайта налоговой службы РФ.

Результат по заявлению

После подачи заявления с приложенными копиями документов – оснований для перерасчёта, автовладелец должен ждать в течение 30 календарных дней ответа от налоговой инспекции. В том случае, если заявитель указал, но не представил документы – основания для перерасчёта, а с 2021 года он имеет на это право, то ожидать ответа придётся до 30 рабочих дней. За это время специалисты налоговой службы обязаны сделать официальные запросы в соответствующие организации, и получив от них ответ, рассчитать верную сумму налога.

Как правило, на адрес заявителя приходит новое уведомление и квитанция с указанием суммы, с учётом произведённого перерасчёта и ошибочной суммы налога, которая была рассчитана ранее.

Что делать, если квитанция не пришла? Как самостоятельно сформировать квитанцию для оплаты налога? Читайте в статье нашего юриста.

Возврат излишне уплаченной суммы

Вся актуальная информация о налогах отражается в двух официальных государственных источниках: на портале Госулуги и в личном кабинете налогоплательщика на сайте налоговой службы России. Некоторые налогоплательщики могут увидеть там сумму переплаты. Что значит переплата в личном кабинете налогоплательщика? Как можно её использовать?

Бывает такое, что собственник автотранспорта сначала платит сумму налога, а после этого замечает ошибки в расчётах и подаёт заявление о перерасчёте. После проверки данных, если налоговая служба подтверждает факт ошибки, возникает переплата. Квитанция с вновь рассчитанным налогом и суммой переплаты приходит в бумажном виде на адрес заявителя, а также информация отражается в электронном виде в личном кабинете налогоплательщика. В случае возникновения излишне уплаченной суммы транспортного налога, ФНС РФ сама решает вопрос о том, в каком виде вернуть переплату налогоплательщику: возвратом денежных средств или в счёт налога за будущий отчётный период. Срок на принятие решения 10 дней, и 5 дней для отправки письменного уведомления автовладельцу.

В том случае, если собственник транспортного средства знает о переплате на момент подачи заявления о перерасчёте, то он может в этом же заявлении указать просьбу о возврате суммы переплаты или о взаимозачёте. Также это можно сделать с помощью отдельного заявления.

Этап 1. Подготовка заявления об ошибках в налоговом уведомлении

Итак, налогоплательщик обнаружил ошибку и о ней он должен сообщить в инспекцию. Это понятно. Но как формируется такое заявление?

Плюс в том, что законодательно допускается использовать произвольную форму обращения. Главное, чтобы в документе были указаны следующие реквизиты:

- Наименование территориальной инспекции, куда подается заявление;

- Юридический адрес такой инспекции;

- Полное ФИО субъекта;

- Идентификационный номер заявителя;

- Сведения об автомобиле, в отношении которого необходимо осуществить перерасчет;

- Период, в рамках которого была допущена ошибка;

- Причины допущенной ошибки.

Необходимо четко формировать причины, которые указывают на выявленные неточности. Нужно ссылаться на приложенные документы. Если необходимо, то можно самостоятельно приводить ссылки и на нормативно-правовые акты, регулирующие данный вопрос.

Кстати, владелец ТС имеет право обратиться в налоговую службу в течение 3-х лет с момента, когда была допущена ошибка. Например, если по налогу за 2021 год была допущена ошибка, то гражданин может получить перерасчет в 2021, и в 2021, и даже в 2021 году.

В конце заявления обычно нужно поставить дату составления и подпись.

Как рассчитывается транспортный налог?

Прежде всего, нужно понимать, из чего складывается транспортный налог, а также своевременно отслеживать все законодательные изменения в этой области.

Для расчета транспортного налога необходимо учесть налоговую базу, исходя из:

- мощности двигателя (лошадиных сил);

- размера доли в праве собственности на транспортное средство (машина целиком и полностью принадлежит вам или вы являетесь лишь совладельцем);

- налоговой ставки, которая устанавливается законами субъектов РФ в расчете на одну лошадиную силу (в случае отсутствия такого закона необходимо применить ставку, указанную в Налоговом кодексе РФ).

Также важно учесть период, за который рассчитан налог. Для расчета транспортного налога берется весь месяц нахождения транспортного средства на учете. При этом, если транспортное средство было снято с учета до 15-го числа месяца (включительно), то месяц снятия автомобиля с учета не включается в расчет налога.

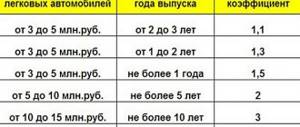

С 2021 года по некоторым дорогим автомобилям снижен коэффициент для расчета транспортного налога (так называемый налог на роскошь). Ранее для легковых автомобилей стоимостью от 3 до 5 млн рублей включительно применялись три коэффициента, которые зависели от возраста машины. Если с года выпуска автомобиля прошло от двух до трех лет, коэффициент был равен 1,1. Если прошло от одного года до двух лет — 1,3. И если прошло не более года, то действовал поправочный коэффициент 1,5. Теперь в отношении легковых автомобилей стоимостью от 3 до 5 млн рублей включительно и не старше трех лет применяется коэффициент 1,1. Это правило действует с 7 марта 2021 года (переходных положений предусмотрено не было).

Ознакомиться со списком транспортных средств стоимостью от 3 млн до 5 млн рублей можно на официальном сайте Минпромторга России. Обычно данный перечень публикуется ежегодно не позднее 1 марта.

Для примера рассчитаем транспортный налог, который будет оплачен в 2021 году для автомобиля Audi TT RS Coupe при следующих условиях:

- мощность двигателя равна 400 л.с.;

- собственник один;

- налоговая ставка — 150 руб./л.с.;

- автомобиль поставлен на учет 05.11.2017 г. (значит, был зарегистрирован два полных месяца из 12);

- автомобиль выпущен в 2021 году, его стоимость составляет 4 170 000 рублей%

- включен в упомянутый выше перечень легковых автомобилей средней стоимостью от 3 млн до 5 млн руб.

Этап 2. Подача заявления в налоговый орган

Итак, заявление составлено, теперь его необходимо подать.

Существует несколько вариантов подачи:

- непосредственно в инспекцию. Для этого нужно личное присутствие владельца транспортного средства. Также возможно подать прошение и через доверенное лицо. В таком случае необходима заверенная нотариально доверенность.

- по почте. Законодательство разрешает формировать обращение в государственные органы через почтовых операторов. В таком случае нужно отправлять письмо с уведомлением.

- в электронном виде через официальный сайт ФНС. Как было сказано ранее, то для этого нужно иметь авторизированный личный кабинет.

Принципиальной разницы нет. Эффективность от обращения одинакова. Но нужно помнить: что при первом варианте нужно 2 экземпляра документа, а в остальных случаях только один. Связано это с тем, что при личной подаче один экземпляр документа с отметкой отдается заявителю или уполномоченному лицу.

Не забываем о том, что к заявлению обязательно прилагаются документы, подтверждающие конкретные данные.

Этап 3. Ожидание налогового уведомления с исправленными данными

Когда сотрудники налоговой службы получат заявление, то они обязаны его внимательно изучить и пересчитать обязательство. Для этого у них есть 30 дней, но только не с момента направления бумаги, а с момента ее регистрации в канцелярии.

Важно: если заявитель предоставит неполные сведения, не предъявит подтверждающие документы, то представители ФНС имеют законодательное право продлить срок рассмотрения дела еще на 30 дней. Итого, максимально возможный срок пересчета транспортного налога – 60 дней.

В любом случае налогоплательщик получит новое уведомление с новой суммой ТН.

Когда требуется перерасчет транспортного налога

Перерасчет возможен, если выявляются дополнительные обстоятельства, влияющие на размер налогового обязательства. Среди этих обстоятельств можно выделить такие:

- Ошибка налоговой в проведенном расчете вследствие использования некорректных величин мощности, ставки;

- Не учтена положенная владельцу авто льгота, льготную систему разрабатывает каждый регион самостоятельно;

- ТС продано, но сведения об этом налоговиками не получены;

- Транспорт угнан в отчетном году;

- Изменение адреса проживания владельца транспорта и места регистрации ТС.

Если заявленная в уведомлении сумма транспортного налога не устраивает налогоплательщика, то следует незамедлительно обратиться в налоговый орган с целью разъяснения позиции налоговиков и приведения обоснования для перерасчета налога.

Этап 4. Подача заявления о возврате излишне уплаченной суммы

Может быть и немного иная ситуация: владелец ТС уплатил налог по полученному уведомлению, а потом выявил ошибку. Инспекция ему пересчитала налог, и он оказался меньше того, который поступил в бюджет. В таком случае налогоплательщик может вернуть себе сумму излишне уплаченного налога.

Для возврата денег нужно опять-таки подать заявление в инспекцию. При посещении отделения бланк такого заявления будет предоставлен в бумажном виде. Но его также можно подать через личный кабинет на сайте ФНС.

Этап 5. Возврат переплаты по налогу

Когда налоговая получит такое заявление, то она может его рассматривать не более 10 рабочих дней. Когда будет принято решение о возврате излишне уплаченной суммы, то налогоплательщику в течение 5 дней после решения будет направлено соответствующее уведомление.

Важно: если по каким-то налогам и платежам у субъекта возникла задолженность, то сначала излишне уплаченный транспортный налог зачтут в счет погашения такого долга, а только потом выплатят остаток.

Деньги поступят на банковскую карту в течение 1 месяца после даты получения заявления от субъекта.

Что делать, если требуется перерасчет налога

Порядок действий плательщика транспортного налога сводится к сбору необходимой оправдательной документации, обосновывающей необходимость перерасчета, написанию заявления в ФНС и передачи документов налоговикам.

При подаче заявления о перерасчете при себе нужно иметь паспорт, оригиналы и копии документов, подтверждающих необходимость проведения корректировочного расчета.

В зависимости от конкретной ситуации нужно собрать необходимые документы, в числе которых может быть:

- при неверном значении одного из элементов формулы для расчета налога – документы, подтверждающие правильное значение, например, ПТС, где указана двигательная мощность. При неверном использовании ставки – приводятся ссылки на пункты законодательных актов региона, где указана действующая ставка. При неправильном использовании повышающих коэффициентов приводится в подтверждение ПТС, а также документ, подтверждающий среднюю стоимость ТС. Данные для расчета налоговая получает от ГИБДД, поэтому в некоторых случаях исправления сначала необходимо внести в учетные регистры ГИБДД, после чего корректировать транспортный налог в ФНС;

- при неучете льготы в заявлении указываются пункты нормативных документов, подтверждающих наличие льготной системы в регионе, а также прикладывается документация, подтверждающая право на льготу;

- при продаже автомобиля, когда информация не успевает поступить своевременно в базу ФНС, необходимо подтвердить факт реализации договором купли-продажи;

- при угоне автомобиля – приводится справка из ГИБДД;

- при смене адреса проживания и регистрации ТС в ГИБДД к заявлению прикладываются документы, свидетельствующие о новом адресе налогоплательщика.

Особенности

Не радужной перспективой для автовладельцев является возможность налоговых органов пересчитать транспортный налог уже после его уплаты. Инициатором перерасчета выступает сама инспекция. И, конечно, перерасчет производится в сторону увеличения, а не уменьшения. И здесь все просто: налогоплательщик оплатит налог и спит спокойно, а ФНС пересчитала ему долг и еще начислила пеню на остаток задолженности.

Выход опять-таки один: писать заявление в инспекцию, отстаивать свою правоту или в крайнем случае обращаться в суд. Как минимум, могут списать пеню и штраф.

Ответственность за уклонения

Многие автолюбители задаются вопросом, а что будет, если не платить налог. А за это может быть все в рамках административного права. Самый распространённый вариант – это штраф, размер которого составляет до 15-20% от суммы долга. Никто не отменял и возможность ФНС за каждый день просрочки начислять пеню.

Дополнительно могут:

- конфисковать автомобиль в счет погашения долга с привлечением судебных приставов;

- арестовать другие активы, вплоть до ареста банковского счета;

- запретить выезд за пределы РФ.

Но, как предупреждение, ФНС по решению суда начинает взимать долг из заработной платы. Поэтому уклониться от своих прямых обязательств не получиться.