С 1 сентября 2012 года действует законодательная норма о том, что экологическая безопасность от вредного воздействия эксплуатации колесных транспортных средств (шасси) должна обеспечиваться среди прочего уплатой утилизационного сбора. Данный сбор уплачивается за каждое колесное транспортное средство (шасси), ввозимое в РФ или произведенное, изготовленное в РФ (это требование не распространяется на транспортные средства, на которые ПТС выданы до вышеуказанной даты). Без уплаты утилизационного сбора (в соответствующих случаях) паспорт транспортного средства оформить надлежащим образом не удастся, из-за чего будет невозможно зарегистрировать ТС.

Кто именно является плательщиком утилизационного сбора? В результате каких действий производителя на ПТС проставляется отметка об уплате сбора с учетом изменений, вступивших в силу в январе 2014 года? Какие еще изменения должны учитывать производители ТС?

Как уплачивается утилизационный сбор на спецтехнику

В п.3 ст.24.1 Федерального закона РФ «Об отходах производства и потребления» определяются 2 взимателя сбора за утилизацию:

- Федеральная таможенная служба ‒ при ввозе спецтехники на российскую территорию из других стран;

- Федеральная налоговая служба ‒ с производителей, работающих на территории России, а также лиц, купивших здесь спецтехнику у продавцов, не заплативших сбор.

Законодательство обязывает плательщика самому представлять нужные документы и переводить деньги на счет Федерального казначейства по кодам:

- 182 1 1200 120 ‒ за самоходные машины, прицепы, выпущенные в РФ;

- 182 1 1200 120 ‒ за колесные транспортные средства.

ДСТ

Нет, конечно же, давайте оперировать фактами. Рассмотрим проект нормативного документа. К слову, в последний раз в России поднимали утильсбор на спецтехнику в 2021 году. Для новых автогрейдеров с двигателями мощностью до 100 л. с. коэффициент расчёта размера утилизационного сбора (КУС) будет равен 7, а для ввозимых к нам из других стран моделей старше 3 лет – уже 42. При базовой ставке в 172 500 рублей утильсбор составит 1 207 500 рублей для новых и 7 245 000 рублей для подержанных машин.

Cat 140 GC

В стоимость новых более мощных грейдеров с силовой установкой до 140 л. с. заложат утильсбор в размере 1 242 000 рублей. К цене ввозимых из других стран на вторичный рынок в возрасте от 3 лет добавят 7 452 000 рублей.

Коэффициент утильсбора для новых грейдеров мощностью от 140 до 200 л. с. заявлен на уровне 12,8, а для подержанных – 76,8. Для самых мощных с моторами от 200 л. с. этот показатель равен 23,2 и 139,2 соответственно.

А между тем, когда мы предлагали вам выбрать лучший автогрейдер, наши партнёры из агентства ID-Marketing рассказывали, что иностранные модели пользуются у нас большим спросом. Целых 17 заводов постоянно везут сюда свою продукцию.

По бульдозерам примерно такая же картина, но с другими цифрами. Итак, новые машины с двигателями до 100 л. с. получат коэффициент 7, до 200 л. с. – 16, до 300 л. с. – 24, до 400 л. с. – 33 и свыше 400 л. с. – 37,5. Для этих же моделей старше 3 лет установят коэффициенты – 42 для машин с ДВС до 100 л. с., 96 – до 200 л. с., 144 – до 300 л. с., 198 – до 400 л. с. и 225 – свыше 400 л. с. Что мы имеем? Например, популярная модель Shantui SD16 обладает мотором на 178 л. с., что вносит в стоимость новой машины 2 760 000 рублей, а в цену трёхлетней – 16 560 000 рублей.

Mecalac AS900

Изменения коснулись и дорожных катков. Коэффициенты для новых машин с ДВС мощностью до 40 л. с. установят в размере 3,2, до 80 л. с. – 6 и свыше 80 л. с. – 8. Для б/у катков с силовыми установками до 40 л. с. коэффициент равен 19,2, до 80 л. с. – 36 и свыше 80 л. с. – 48. К слову, в этом сегменте импортная продукция превалирует над отечественной.

Собственно, как и среди экскаваторов и экскаваторов-погрузчиков, где коэффициент на новые модели с моторами до 65 л. с. тоже установят на уровне 4, а на трёхлетние и старше – 24. На новые «землеройки» до 160 л. с. – 11,6 и их подержанные версии – 69,6. Новые машины с ДВС до 250 л. с. получат коэффициент 16,2, а б/у – 97,2. И на самые мощные – свыше 250 л. с. – установят КУС 18,6 на новые и 111,6 на подержанные.

Повышение утильсбора коснётся и других видов дорожно-строительной техники.

Необходимые документы

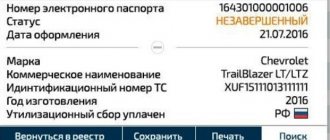

Сбор с новой спецтехники оплачивается изготовителем, о чем в техпаспорте ставится подтверждение.

По истечении 3 рабочих дней после уплаты утилизационного сбора покупатель ТС представляет в налоговую инспекцию расчет его величины. К нему прилагаются:

- бланки техпаспортов;

- дубликаты сертификатов, деклараций соответствия либо заключение органа по сертификации о том, что такой технике не требуется обязательная оценка соответствия, при наличии ‒ копии товаросопроводительных документов;

- дубликаты паспортов на самоходные машины, за которые утилизационный сбор был уже уплачен, но их преобразовали в такие формы, на которые выдаются новые паспорта;

- дубликаты квитанции об уплате сбора.

При соблюдении всех правил в техпаспорте проставляется соответствующая отметка.

При ввозе автогрейдера, комбайна, бульдозера, экскаватора, перегружателя, дорожного катка, погрузчика, крана, трубоукладчика, прицепа, трактора, квадроцикла, снегохода, самосвала, самоходной машины из-за границы с уплатой нужно уложиться в срок, отведенный на растаможивание. Сделать это можно на таможне. Для процедуры необходимы:

- заполненная форма расчета сбора;

- паспорт технического средства, по которому ведется платеж;

- копии документов, подтверждающих идентичность характеристик машины данным, приведенным в расчете;

- договор купли-продажи;

- подтверждающие оплату документы.

После проверки в ПТС отмечается, что утилизационный сбор оплачен.

К сохранению платежного документа нужно отнестись серьезно ‒ в спорных ситуациях он подтвердит и факт, и сумму платежа. В счет компенсации других платежей утилизационный сбор за спецтехнику зачтен быть не может.

Исчисление и уплата сбора крупнейшими производителями

По новым правилам крупнейшим производителям колесных транспортных средств и (или) шасси (признанным таковыми и включенным в специальный реестр крупнейших производителей) предоставлена возможность проставлять на бланке паспортов, оформленных на ТС, отметку об уплате утилизационного сбора самостоятельно.

Кого могут признать крупнейшим производителем?

Порядок признания плательщика утилизационного сбора крупнейшим производителем утвержден Приказом Минпромторга РФ от 13.01.2014 № 6. Крупнейшим производителем могут признать организацию, отвечающую одному из следующих критериев:

1) организация осуществляет выпуск колесных транспортных средств категории M1, в том числе повышенной проходимости категории G:

- в режиме промышленной сборки;

- в режиме, предусмотренном абз. 6 п. 2 ст. 10 Соглашения по вопросам свободных (специальных, особых) экономических зон на таможенной территории Таможенного союза и таможенной процедуры свободной таможенной зоны;

2) организация осуществляет выпуск колесных транспортных средств категорий N, M2 и (или) M3, конструкция которых не предусматривает применение базового транспортного средства (шасси) другого изготовителя, с соблюдением одного из следующих условий:

- в режиме промышленной сборки;

- по технологии, включающей сварку, окраску и сборку кузова, – в отношении транспортных средств категории M2, в том числе повышенной проходимости категории G;

- по технологии, включающей сварку, окраску и сборку кузова, – в отношении транспортных средств категории M3, в том числе повышенной проходимости категории G;

- по технологии, включающей сварку, окраску и сборку кабины (кузова – в случае, когда кабина является несъемным элементом кузова), – в отношении транспортных средств категорий N1, N2, в том числе повышенной проходимости категории G;

- по технологии, включающей сварку, окраску и сборку кабины и изготовление шасси, включая лонжероны рам шасси, – в отношении транспортных средств категории N3, в том числе повышенной проходимости категории G;

3) организация по состоянию на 1 января 2014 года является дочерним обществом организации, отвечающей вышеперечисленным критериям (п. 1 и (или) 2). Причем доля участия такой организации должна составлять не менее 50%.

К сведению

Предварительный список организаций – крупнейших производителей колесных транспортных средств и (или) шасси приведен в приложении к Письму МВД РФ от 21.01.2014 № 13/4у-262.

Как стать крупнейшим производителем?

Инициатором выступает сама организация. Для этого ей необходимо представить в Минпромторг заявление (составляется в произвольной форме), в котором указываются наименование компании, организационно-правовая форма, место нахождения, а также наименование сайта организации в Интернете и адрес электронной почты. К заявлению прикладываются документы, перечисленные в п. 3Порядка.

В свою очередь, Минпромторг направляет полученные документы в Департамент транспортного и специального машиностроения, по результатам деятельности которого (на что отводится 15 дней) должен появиться приказ о признании организации крупнейшим производителем колесных транспортных средств и (или) шасси и о включении ее в реестр либо об отказе в признании организации крупнейшим производителем.

Необходимо учитывать, что в целях актуализации реестра и недопущения наличия в нем недостоверной информации Департамент транспортного и специального машиностроения будет ежегодно с 1 октября и до 1 декабря включительно запрашивать у крупнейших производителей те же документы, что представлялись вместе с заявлением. В случае выявления несоответствий либо непредставления документов организация лишится статуса крупнейшего производителя.

Как отчитаться крупнейшему производителю?

Как мы уже указали, организация, признанная крупнейшим производителем ТС, наделяется правом самостоятельного проставления отметки об уплате утилизационного сбора на бланке паспорта. Однако это не означает, что ей не нужно отчитываться перед налоговым органом, причем в особом порядке, установленном разд. IV Правил (п. 19 – 23).

К сведению

Учитывая, что ведение реестра организаций – крупнейших производителей колесных транспортных средств (шасси) возложено на Минпромторг, налоговики предлагают довести до данных производителей рекомендуемый образец штампа (прилагается) для проставления о (см. Письмо ФНС РФ от 26.12.2013 № ГД-4-3/[email protected]).

В силу п. 19 Правил обозначенная организация в течение пяти рабочих дней (с 1 июля 2014 года – двух рабочих дней), следующих за днем выдачи паспорта (на котором была сделана отметка об уплате утилизационного сбора), в налоговый орган по месту своего нахождения должна представить:

- расчет утилизационного сбора (до 1 июля 2014 года оформляется на бумажном носителе, с указанной даты – в электронной форме с направлением по телекоммуникационным каналам связи). С подачи ФНС названный расчет можно представлять в электронном виде с использованием телекоммуникационных каналов связи и сейчас (Письмо от 22.01.2014 № ГД-4-3/[email protected]);

- копии одобрений типа транспортного средства (шасси), копии сертификатов соответствия и (или) деклараций о соответствии;

- копии паспортов, выданных на транспортные средства, в отношении которых ранее был уплачен утилизационный сбор, на базе которых плательщиком изготовлены (достроены) ТС (если в отношении таких транспортных средств в соответствии с законодательством РФ выдаются новые паспорта).

Обратите внимание

В приеме расчета утилизационного сбора, представленного в электронной форме по телекоммуникационным каналам связи, крупнейшему производителю откажут (в течение рабочего дня ему направят уведомление об отказе в приеме), если:

- расчет представлен в формате, не соответствующем формату, определенному ФНС;

- отсутствует электронная подпись либо она не соответствует требованиям, установленным законодательством РФ;

- расчет направлен в налоговый орган, находящийся по месту, отличному от места нахождения крупнейшего производителя.

Исходя из положений п. 20 Правил указанная норма должна начать работать в отношении расчетов, которые будут представляться в налоговый орган с 1 июля 2014 года, то есть когда вступит в силу требование об обязательном представлении расчета в электронной форме по телекоммуникационным каналам связи. Однако, учитывая рекомендации ФНС о представлении расчета в электронном виде до 1 июля 2014 года, можно сказать, что изложенные нормы уже актуальны.

В случае обнаружения в представленном расчете ошибок в исчислении суммы утилизационного сбора налоговый орган в течение 30 дней направит плательщику информацию об этом. В свою очередь, последнему представлена возможность в пятидневный срок устранить ошибки и повторно направить расчет утилизационного сбора. На уплату утилизационного сбора крупнейшему производителю отводится 45 календарных дней, следующих за кварталом, в котором был представлен расчет.

Если уплата утилизационного сбора не будет осуществлена в установленные сроки, налоговый орган проведет взыскание сбора в порядке, аналогичном порядку, установленному гл. 8, 10, 11 НК РФ. Есть и другой выход: при опоздании с уплатой крупнейший налогоплательщик может осуществить исчисление и уплату утилизационного сбора как обычный производитель (п. 23 Правил).

Обратите внимание

Если плательщик утилизационного сбора, не отнесенный к категории крупнейших производителей, представит расчет утилизационного сбора в порядке, установленном разд. IV Правил, налоговый орган должен принять такой расчет, уведомив плательщика об отсутствии оснований для отнесения его к категории крупнейших для целей исчисления и уплаты утилизационного сбора. Это связано с тем, что Правила не содержат оснований для отказа налогового органа в принятии расчета утилизационного сбора у плательщика, не являющегося крупнейшим (Письмо ФНС РФ от 22.01.2014 № ГД-4-3/[email protected]).