Что такое перерасчет

Перерасчет сбора представляет собой перемену его суммы по итогу каких-то особенных обстоятельств. Он проводится как в большую, так и в меньшую зону.

Сообщение, что приходит по адресу раз в год, имеет сведения о расчетах за последний налоговый срок и подсчеты по сборам. Инстанция вправе совершить перерасчет лишь за 3 крайних отчетных периода.

Если гражданин оплатил больше, чем нужно, то сумму могут:

- Засчитать за счет налога за следующий срок.

- Отдать гражданину или компании.

Последний вариант реален лишь, если было подано специальное заявление с реквизитами личного счета, на какой деньги можно перевести.

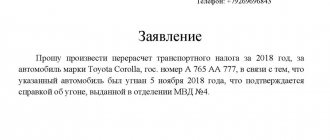

Как оформляется заявление?

Вне зависимости от сложившейся ситуации основанием для пересчета налога на авто является заявление. Документ можно заполнить лично на бланке (передается работником ФНС) или на официальном сайте налоговой инспекции. Оформленный документ передается одним из следующих способов:

- Самостоятельно (передает владелец автомобиля).

- С привлечением представителя (при наличии доверенности от нотариального органа).

- Через Интернет (на официальном ресурсе ФНС). Здесь не обойтись без ЭЦП или входа в личный кабинет.

- С помощью Почты РФ.

В «шапке» заявления прописываются сведения о владельце ТС, а именно ФИО, контакты и адрес регистрации (проживания). Далее по центру листа пишется слово «Заявление», а ниже причина его подачи («на пересчет транспортного налога»).

В общей части указываются такие сведения:

- Просьба пересмотреть транспортный налог.

- Ссылка на нормы законодательства, в которых прописано право владельца требовать пересчета.

- Параметры автомобиля, налог на который необходимо посчитать (госномер, модель, мрака, год выпуска, VIN).

- Причины, требующие пересчета налога на машину.

- Вариант получения ответа от ФНС после завершения работ по вычислению. Здесь доступно несколько вариантов — отправка Почтой РФ, передача лично в руки (с собой должен быть паспорт) или отправка на e-mail.

Далее перечисляются документы, которые прикладываются к заявлению и подтверждающие необходимость пересчета. Внизу ставится день оформления заявления и подпись владельца ТС.

Скачать заявление в налоговую о перерасчете транспортного налога (образец)

Кому это может понадобиться

Для физических лиц перерасчет транспортного налога реален:

- Если совершили ошибку.

Если найдена неточность в мощности машины, которая облагается сбором, или же, если указана неверная ставка, или не применены льготы, то нужно в скором времени отправиться в инспекцию.

Нужно предоставить паспорт и оригиналы всех требующихся документов, которые нужны для исправления ошибки. Также надо написать заявление.

Иногда служба запрашивает дополнительные данные из ГИБДД или другой инстанции, которая располагает нужной для уточнения информацией.

- Если авто продано, но сведения своевременно не пришли.

Для доказательства надобности перерасчета, нужно отправиться в налоговую и передать оригинальный контракт купли-продажи работнику. После перерасчета сообщение во второй раз отправляют вам по адресу.

- Если авто угнано и об этом имеется справка из автоинспекции.

Таким образом, перерасчет сделают только за то время, в течение которого вы пользовались ТС. Если есть доказательства, что машина в угоне, то работники налоговой делают подсчет на базе направленных бумаг.

- При перемене места проживания, или регистрации машины.

Вторичный подсчет сбора производится на базе заявки и переданных бумах, что утверждают это положение.

Каковы причины перерасчета?

В случае появления новых условий для начисления транспортного налога появляется необходимость сделать перерасчет ранее установленной суммы к уплате. При этом такая процедура может как увеличить сумму, так и уменьшить ее. Мероприятие может затронуть лишь три последних отчетных периода (календарных года), предыдущие налоговые выплаты останутся неизменными. В случае, если была уплачена излишняя сумма денежных средств, ее могут зачесть за последующий отчетный период или вернуть налогоплательщику на его расчетный счет. Такое решение принимает непосредственно собственник транспортного средства. Причинами перерасчета могут быть:

- Ошибка в налоговом уведомлении;

- Продажа автомобиля в отчетном периоде;

- Кража автомобиля;

- Смена места жительства налогоплательщика.

В первом случае ошибкой может считаться неверное указание мощности транспортного средства, налоговой ставки или неприменение имеющейся и подтвержденной льготы. Второй случай тоже предполагает наличие ошибки — неприменение понижающего коэффициента. Так, если непосредственное законное владение автомобилем в течение календарного года составляло 10 месяцев, то должен быть применен понижающий коэффициент, равный 0,833 (т.е. 10 / 12), а не 1, как в случае владения автомобилем в течение всего календарного года.

В случае угона транспортного средства обязанность по уплате налога с собственника снимается до момента возврата автомобиля или навсегда, но для этого в налоговую инспекцию необходимо предоставить справку из полиции, которая бы подтверждала факт угона или кражи. Если этого не сделать, то налог будет рассчитан по обычной схеме. То же касается и смены места жительства автовладельца, потому что вместе с этим меняется и ОКТМО, а также налоговая ставка (в случае смены региона проживания). Соответственно, если не сообщить ФНС о таких изменениях, расчет размера налога будет осуществлен по старым данным. Сообщать обо всех переменах, имеющих значение для начисления ТН, налогоплательщик должен путем подачи соответствующего заявления.

Перерасчёт на проданное ТС

Собственник машины, что продал ТС и получил сообщение со службы за период после совершения сделки, должен запросить устранения этого недоразумения. В иной ситуации игнорирование отчетов из налоговой инспекции грозит взыскание за уход от уплаты сбора.

Теперь нужно установить, что считается реальной причиной направления отчета о налоге в вашу сторону. Если это сбор за прошлый период, то его надо заплатить, но, если нет – направить отчет нынешнему собственнику.

Отвечая на вопрос касательно того, как сделать перерасчет транспортного налога в связи с продажей автомобиля, следует учитывать много нюансов. Если такое произошло незаконно, то нужно отправиться в службу и в МРЭО, дабы обосновать отказ от уплаты сбора за реализованный автотранспорт.

Если сообщение отправлено по ошибке, то надо составить заявку в ИФНС и ГИБДД с прошением привести данные и бумаги в надлежащее состояние.При подписании договора следует исключить свои ошибки. Избежать неприятных сюрпризов при купле-продаже достаточно просто.

После истечения 10 суток нужно направить в автоинспекцию запрос данных о конкретном авто. Так можно разузнать, переоформлено ли оно на нового владельца.

Если связаться с новым хозяином получится, то надо потребовать зарегистрировать автотранспорт. Если этого добиться не выйдет, то стоит обратиться в ГАИ и подать заявление об утилизации или розыске ТС. Естественно, налог не испарится и его нужно будет уплатить. Потому надо отправиться к квалифицированному юристу для восстановления правды.

Если успели переоформить машину, то вам следует сделать следующие действия:

- Надо взять справку с ГАИ, которая подтвердит регистрацию.

- Нужно пойти в региональный филиал налоговой с оригиналом справки.

- Далее следует составить заявление, указав в нем информацию о новом собственнике и дате договора.

- К бумагам надо прикрепить копию договора о купле-продаже.

После этих манипуляций поступит постановление про то, что платеж с вас снят.

В каких ситуациях требуется обновление информации?

Пересчет транспортного налога для физических лиц проводится в следующих случаях:

- Ошибка работников ФНС. В работе любого государственного органа имеет место человеческий фактор, о котором нужно помнить всем гражданам (в том числе автовладельцам). Неточность в мощности двигателя или размере ставки может привести к искажению реального параметра налога. Кроме того, работник ФНС мог не заметить наличие льготы у человека и посчитать оплату по полной стоимости.

Чтобы не переплачивать деньги, важно обратиться в ФНС и принести необходимый пакет документов. Здесь же пишется Иногда (к примеру, при некорректном указании мощности) работники налоговой службы запрашивают информацию в ГИБДД (в том отделении, где проходила регистрация ТС).

- Продажа авто. Бывают ситуации, когда человек реализовал транспортное средство, а информация долгое время не доходит до ФНС. При этом работники налоговой службы присылают уведомление на прежнего владельца. Чтобы избежать такой ситуации, нужно обратиться в местный орган ФНС и передать договор, подтверждающий факт совершения сделки. После уточнения данных уведомление отправляется новому владельцу.

- Угон транспортного средства. По законодательству налог рассчитывается за период пользования машиной. Если автомобиль угнали, и владелец может подтвердить этот факт документами, работники ФНС обязаны пересчитать налог. В процессе расчета из общего расчетного периода вычитается срок, когда транспортное средство находилось в угоне.

- Изменение места проживания (регистрации ТС). Как и в прошлых случаях, здесь не обойтись без пересчета транспортного налога. Работа выполняется в региональном отделении ГИБДД, а основанием является поданное владельцем заявление и пакет бумаг, подтверждающих факт переезда.

Если на авто в угоне

Машины, что находятся в розыске, не подлежат обложению. По заявлению собственника при краже также снимется его регистрация.

Многих волнует вопрос насчет того, как сделать перерасчет транспортного налога на угнанный автомобиль. Желательно придерживаться такого порядка:

- Пойти в полицию и написать заявление об угоне машины.

Откроют уголовное дело. Органы МВД предоставят вам бумагу об угоне или о возбуждении дела. Вы также вправе остановить учет машины. Определенный филиал ГИБДД за 10 суток после остановки регистрации уведомит об этом инстанцию.

- Надо отправиться в налоговую для осуществления вторичного расчета.

Следует передать справку из автоинспекции, а еще заявление о перерасчете трансопртного налога.

Если вы не в состоянии передать нужные бумаги, то не нужно вторично за ними направляться в полицию. Налоговая инспекция на базе поданной заявки сама запросит информацию у ГИБДД.

По справке, если машины украшена после 15 числя всякого месяца, то уплата перестанет сниматься со следующего месяца. Если ТС было украдено до 15 числа, то этот месяц не принимают в учет при причислении сбора.

Правомерность действия

Несмотря на то, что процедура перерасчёта зачастую происходит при обнаружении налогоплательщиком определённых неточностей в налоговом уведомлении и по оформленному им заявлению, налоговые органы могут самовольно произвести изменение суммы налога.

Обычно, размер налога на транспортное средство изменяется в большую сторону, при этом налогоплательщик получает недоимки, по которым впоследствии начисляются пени.

Несмотря на неоднозначность ситуации, налоговый орган имеет право производить перерасчёт по уплаченному ранее транспортному налогу с указанием изменений в соответствующем уведомлении. Это действие регулируется статьёй 31 и 32 Налогового Кодекса Российской Федерации.

В тех случаях когда налогоплательщик не согласен с произведёнными перерасчётами от лица налоговой инспекции, он обязан доказать неправомерность этих действий, посредством представления необходимых документов.

Для того чтобы избежать начисления пеней, налогоплательщику следует внимательно ознакомиться с полученным налоговым уведомлением и незамедлительно сообщать об обнаруженных в документе ошибках в налоговую инспекцию, несмотря на то, в какую сторону изменится размер налога при произведённом перерасчёте.

Как заплатить транспортный налог, если нет квитанции, объясняется в статье: квитанция на транспортный налог.

Где узнать задолженность по транспортному налогу, смотрите на странице.

Список автомобилей на уплату транспортного налога на роскошь в 2019 году узнайте из этой информации.

Действия физического лица

При несогласии гражданина с расчетами, что предоставлены в отчете (отчет доставляется не позже, чем за 30 суток до периода оплаты), он может действовать двумя методами:

- Обратиться в налоговую и устно изложить претензии, показав требуемые доказательства.

- Направить по почте в ФНС заявление, которое прилагается к сообщению и необходимо для регистрации подобных претензий.

После перепроверки всех данных, если служба согласна с возражениями, налог пересчитывается, а гражданину направляется обновленный отчет. Физические лица, которые не получили из службы уведомление об оплате транспортного налога, в 2021 должны самостоятельно уведомить налоговую о наличии ТС.

В какую службу обращаться

Гражданин, обративший внимание на неточности в расчётах налога на транспортное средство, допущенные в уведомлении, должен обратиться в налоговую инспекцию, расположенную по месту его фактического проживания.

Если же налогоплательщику было отказано в процедуре перерасчёта, а основополагающие для этого документы на руках, то гражданин вправе обратиться в суд с соответствующим иском.

Исковое заявление представляется в судебный орган, который расположен на одной территории с ответчиком (налоговой инспекцией).

Для обращения в судебные органы с исковым заявление об отказе в перерасчёте транспортного налога, следует представить следующие бумаги:

- документ-основание для внесения изменений в соответствующий налог;

- полученный ответ от лица налоговых органов с обоснованным отказом в этой процедуре;

- квитанция, подтверждающая уплату государственной пошлины;

- другие бумаги, в предоставлении которых может возникнуть необходимость (по требованию судебного органа).

После того как все документы собраны, они вместе с исковым заявлением представляются в судебный орган. Только после подачи иска и необходимых документов может быть назначена дата и время судебного разбирательства по этому вопросу.

На суде присутствует как истец (налогоплательщик), так и ответчик (сотрудник налогового органа).

Только постановление суда может считаться заключительным ответом по возникшим разногласиям.

Как правильно написать заявление

Повторный подсчет сбора осуществляется на базе бумаг, что доказывают наличие права, и заявления на перерасчет налога на транспортного средства физического лица. Бланк можно приобрести в филиале инспекции.

Передать документ вы можете:

- Лично.

- По доверенности.

- Почтой России.

Однако, для большего удобства лучше всего разузнать про то, как в электронном виде подать заявление на перерасчет транспортного налога. Для этого нужно использовать главный портал ФНС, в котором надо иметь аккаунт или виртуальную подпись.

Бланки надо заполнять таким способом:

- Выказать прошение о произведении перерасчета.

- Указать статьи законов, что подтверждают право на прошение.

- Указать сведения о ТС.

- Пояснить причину проведения перерасчета.

- Написать метод получения информации по рассмотрению заявки (по почте и т.д.).

И обязательно следует прикрепить требуемые бумаги.

Перерасчет транспортного налога в связи с льготой

Определенная категория граждан имеет право не платить налог на транспортное средство. К ним относятся пенсионеры, многодетные семьи, инвалиды 1 и 2 группы, а также герои России и СССР. Если налог по итогу года не учитывает права автовладельца на льготу, нужно обратиться в налоговую инспекцию с заявлением и документами, подтверждающими правомерность применения послабления.

Использовать льготу не обязательно. Именно поэтому налоговая не начинает применять ее автоматически.

Чтобы получить свой законный вычет, льготник должен подать заявление о предоставлении льготы по транспортному налогу и, при необходимости, заявление на перерасчет за последние три года.

Владельцы больших грузовых машин, чей вес превышает 12 тонн, обязаны платить налог по Платону. Он предусматривает плату за проезд по федеральным трассам. Для таких автомобилистов также предусматривается льгота на ТН. При ошибочном расчете владелец имеет право пересчитать начисленный налог.

Как написать заявление на предоставление льгот по транспортному налогу?

Документы

Не всем понятно, какие документы нужны для перерасчета транспортного налога. Любопытно, что пакет бумаг, что понадобятся для перерасчета, зависит от случая.

Но все равно нужно дать:

- Паспорт.

- ИНН.

- Бумаги на машину.

В отдельно взятом случае надо будет передать:

- Справку из ГИБДД при угоне или снятии с учета.

- Документ о мощности машины или результат экспертизы.

- Документация о правах на льготы (свидетельство пенсионера, инвалида и т.д.).

Представленные бумаги передаются в оригинальном виде, так как копии не считаются причиной для пересмотра сбора.

Какие документы нужно приложить к заявлению?

При подаче лично или отправке почтой владелец автомобиля, рассчитывающий на перерасчет ТН, должен приложить к заявлению следующие документы.

- Паспорт гражданина РФ (или иной документ, удостоверяющий личность);

- ИНН, если есть;

- Документы, подтверждающие собственность (ПТС);

Копии данных документов прикладываются к заявлению, не зависимо от причины перерасчета.

Помимо них инспектор при приеме может запросить подтверждающие бумаги. К ним относятся:

- Договор купли/продажи и документ о снятии с учета машины из ГИБДД;

- Справку об угоне автомобиля;

- ПТС или иной документ, подтверждающий технические характеристики;

- Документ, позволяющий применять льготу.

Удобнее всего прийти с указанными документами в налоговую и заполнить заявление на перерасчет на месте, так как большинство инспекторов требуют предоставлять оригиналы документов.