Подробнее о неустойке

При оформлении страховки вы и компания заключаете договор, который становится основой вашего сотрудничества. Каждая сторона обязуется выполнять определенные требования. Например, чтобы водитель имел право получить компенсацию, ему необходимо своевременно сообщить о дорожно-транспортном происшествии страховщику. Со своей стороны, компания должна осуществить выплату или направить ваше ТС на ремонт в четко обозначенные сроки. Согласно законодательству, после принятия претензии от водителя страховщик должен в 20-тидневный срок рассмотреть дело, сделав выплату пострадавшему или предоставив обоснованный отказ.

Если страховщик не выполнил этого, то водитель имеет право требовать компенсацию по неустойке. Юридически это закреплено в Федеральном Законе (ФЗ об неустойки ОСАГО №40). Дополнительно это подкрепляется законом № 4015-I, где обосновываются такие понятия, как «законная неустойка» и «неустойка», а также Федеральным законом №223 о правилах и порядке начисления. Эти законодательства являются основой для формирования иска против страховой компании.

Каков максимальный размер компенсации?

Сумма, которую получает пострадавшая сторона, вычисляется по единой методике, исходя из полученного ущерба. В случае, если требуется доплата, пеня начисляется на сумму доплаты.

Предположим, страховая компания выплатила вам 25 тыс. рублей, а вы с помощью независимой экспертизы добились выплаты в 55 тыс. рублей. Соответственно, неустойку можно взыскать только за недоплаченные 30 тыс. рублей.

В сумму неустойки, помимо стоимости ремонта могут входить и другие расходы:

- эвакуация автомобиля с места аварии

- стоянка автомобиля

- восстановление поврежденных знаков

- иные расходы, которые были понесены из-за ДТП

Согласно ст. 16.1 закона «Об ОСАГО» максимальный размер неустойки составляет 400 тыс. рублей, если повреждено транспортное средство и 500 тыс. рублей, если нанесен вред здоровью человека (каждому пострадавшему отдельно).

Обстоятельства для выплаты

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно!

Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (495) 980-97-90(доб.589) Москва,

Московская область

+8 (812) 449-45-96(доб.928) Санкт-Петербург,

Ленинградская область

+8 (800) 700-99-56(доб.590) Регионы

(звонок бесплатный для всех регионов России)

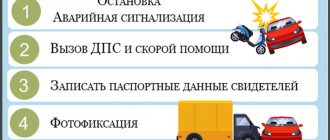

Получить возмещение по неустойке вы можете в трех основных случаях:

Что еще почитать:

- Поцарапали машину во дворе, что делать

- Европротокол 2021

- Как получить деньги вместо ремонта по ОСАГО: подробный обзор

- нарушены строки отправки поврежденного автомобиля в сервисный центр на ремонт;

- невыплата средств в указанный срок или перечисление только части, что также является правонарушением;

- за несвоевременный письменный отказ от выплаты.

Также в редких случаях водители могут требовать компенсации с Российского союза автостраховщиков (РСА), если с его стороны были обнаружены нарушения. Если страховщик вовремя направил автомобиль на ремонт, но его сделали некачественно или не выполнили совсем, то это увеличивает срок ремонта по вине страховщика, что становится дополнительным поводом требовать взыскание неустойки по ОСАГО.

Размер неустойки ДДУ

Точная формула расчета неустойки по ДДУ в ст.6 ФЗ от 30.12.2004 №214-ФЗ. Отдельные формулы представлены для разных категорий дольщиков:

- граждане;

- индивидуальные предприниматели, юридические лица.

При расчете неустойки основной фактор – кто является дольщиком. Считается, что физические лица, граждане покупают жилье для личных целей, которые не предполагают предпринимательство. Для такой категории граждан сумма неустойки удваивается. Предполагается, что для юридических лиц дополнительная защита не требуется, поскольку они ведут предпринимательскую деятельность и должны учитывать возможные риски и убытки.

Начисления для юридических и физических лиц

Когда компания-застройщик нарушает сроки передачи недвижимости, дольщик имеет право составить претензию, на основании которой строительная фирма обязана выплатить неустойку. Ее размер рассчитывается по формуле, определенной ФЗ РФ №214-ФЗ. Для физических лиц сумма будет больше.

Суды не всегда удовлетворяют иск дольщика в полном объеме. Если сумма очень большая, суд имеет право снизить ее. Таким образом, исключается обогащение дольщика за счет застройщика.

Неустойка ДДУ при банкротстве

В случае банкротства компании-застройщика дольщики имеют право выбора:

- возврат денег;

- недвижимость.

Участники долевого строительства самостоятельно определяют – предъявлять финансовое требование или настаивать на введении в эксплуатацию объекта недвижимости.

Важно! Помимо возврата долга право дольщика потребовать компенсацию морального ущерба.

Крайне важно максимально точно рассчитать сумму неустойки, поскольку математическая ошибка может стать причиной отклонения иска. Чтобы правильно рассчитать пеню по договору долевого строительства, лучше обратиться в юридическую компанию.

Участники ДДУ относятся к кредиторам третьей очереди. Таким образом, после реализации имущества и активов компании-банкрота выплаты средств всем пострадавшим может не хватить. Для взыскания неустойки имеет смысл обратиться к опытным юристам.

Взыскание неустойки по ДДУ без предоплаты

Обманутые дольщики в большинстве случаев находятся в затруднительном финансовом положении, поскольку вынуждены искать жилье, оплачивать услуги адвоката. Взыскание неустойки по договору долевого строительства без предоплаты не потребует от заявителя никаких расходов до момента взыскания суммы с застройщика.

Процедура выглядит таким образом:

- заявитель заключает договор с адвокатом;

- юрист изучает материалы дела, собирает сведения о застройщике, формирует доказательную базу;

- юридические услуги оплачиваются только после вынесения положительного решения суда.

Важно! Суды общей юрисдикции часто принимают решение, снижая сумму пени. Юристы рекомендуют обращаться в арбитраж.

Досудебное требование выплаты пени

Если страховщик нарушил вышеописанные пункты, вы не получили сумму возмещения или отремонтированный авто в срок, смело можно требовать не только деньги по ОСАГО, но и пеню. В первую очередь, конечно же, необходимо решить вопрос в досудебном порядке. Для этого водитель должен написать заявление и передать его страховой компании. При этом в бумаге указывается способ, каким пострадавший хочет получить денежные средства: наличными или безналичным расчетом с указанием реквизитов. Это достаточная информация для страхователя. Если агенты просят другие документы, пишите жалобу об обеспечении неустойки.

Также в подаваемой претензии необходимо указать следующее:

- данные заявителя (ФИО, адрес проживания, контактные данные);

- название и адрес страховщика;

- подробное описание вашей ситуации;

- дата оформления документа,

- подпись заявителя с расшифровкой.

На рассмотрение заявления у страховщика имеется всего 5 дней (без учета праздничных и выходных). В большинстве ситуаций страховая компания старается избегать судебных разбирательств. Это дорогой и изматывающий процесс, который не лучшим образом сказывается на репутации компании. От водителя требуется только убедиться, что страховая компания действительно получила заявление. Отправляйте документы заказным письмом с отчетом о доставке или лично под роспись передавать заявление уполномоченному сотруднику.

Если вы изначально планируете требовать пеню через суд, то в заявлении необходимо написать только о требовании компенсации невыплаченных средств или ремонта автомобиля. Непосредственно неустойку после отправки заявления вы можете требовать через судебный иск.

Расшифровка понятия

Неустойка – это штраф или пеня, который одна сторона гражданско-правовых отношений должна выплатить другой при несоблюдении ею взятых на себя обязательств.

В сфере автострахования также имеется это понятие. Согласно Федеральному Закону от 25.04.2002 № 40-ФЗ неустойка по ОСАГО – это финансовые обязательства, возникающие из-за несоблюдения условий договора. Но несет их только одна сторона – страховщик.

В зависимости от того, какие условия договора были нарушены, получателем неустойки по ОСАГО может быть:

- страхователь,

- потерпевший в ДТП.

В Федеральном Законе «Об ОСАГО» говорится не о праве клиента СК требовать неустойку, а об обязанности страховщика выплатить ее при наличии оснований.

Обращение в Центральный Банк

Этот метод является альтернативой претензии в страховую компанию. Банк со своей стороны отвечает за деятельность всех финансовых компаний, в том числе различных СК. Банк позволяет решить вопросы по невыплате компенсации, но решить вопрос о пенни в большинстве случаев такое обращение не позволяет. Если вы решили воспользоваться помощью ЦБ РФ, вам необходимо подготовить соответствующее заявление, указав:

- ФИО заявителя и контактные данные;

- информацию о страховщике, к которому у вас претензии;

- описание нарушений страховщика, расчет пени;

- данные договора или полиса;

- номер вашего страхового дела.

Обязательно приложите копию претензии. Заявление можно отправить как по почте, так и через Интернет, заполнив форму на сайте ЦБ РФ. Как показывает практика, жалобы в банк рассматриваются быстро, при этом меньше чем за одну неделю.

Суд

Если СК не предприняла действий по выплате после заявления, то вы можете писать судебный иск. Обязательно подкрепляются все документы, которые подтверждают, что вы являетесь пострадавшим в отношениях со страховой компанией. Как правило, для рассмотрения дела потребуется договор, справка от Госавтоинспекции о ДТП, оценка экспертов о размере ущерба, а также документ, который подтверждает ваше обращение в страховую в рамках досудебного разбирательства.

Частая практика – это уменьшение суммы неустойки. Обратите внимание, что согласно статье 333 Гражданского Кодекса РФ суд действительно может снизить размер пени, но только тогда, когда ответчик (страховая компания) подала соответствующее заявление и после предоставления соответствующих доказательств, что требуемая сумма не соразмерна с полученными повреждениями. Если ответчик не подал заявления, не предоставил доказательств несоразмерности выплаты, и по данному вопросу не было обсуждений, то самостоятельно суд не имеет права уменьшать размер неустойки по ОСАГО. Фактически в такой ситуации суд принимает одну из сторон (ответчика), что уже является нарушением законодательства.

искового заявления можно на просторах Интернета. В документе указывается:

- название суда и страховой компании с указанием адреса;

- ваши полные данные;

- по какой причине вы подаете данный иск;

- нормативные акты, которые служит основанием для удовлетворения ваших требований;

- указание точной суммы неустойки с приведенным расчетом.

Через заявление истец (водитель) может и должен просить суд о содействии в истребовании соответствующих документов по делу, которые находятся в страховой компании. Рекомендуем обязательно воспользоваться помощью юристов, чтобы гарантированно получить затребованную сумму.

В судебном разбирательстве вам потребуются следующие документы:

- Копии документов на автомобиль: ПТС.

- СОР.

- Полис ОСАГО.

- Паспорт (копия).

- Заключение оценочной экспертизы.

- Протокол о нарушении.

Неустойка по ОСАГО судебная практика

ОБРАТИТЕ ВНИМАНИЕ!

Суд НЕ ВПРАВЕ самостоятельно уменьшать размер неустойки! Только по заявлению ответчика.

Даже если суд и уменьшит размер неустойки, то это будет незначительная сумма и в случае обжалования в вышестоящей инстанции Вы отстоите свои деньги.

Ниже размещено решение суда, в котором истец не обратил внимание суда на практику Верховного суда РФ по ст. 333 ГК РФ. в результате суд уменьшил неустойку по ОСАГО на 40%.

Из заявленных 40 000 рублей, было взыскано только 25 000 рублей.

Как рассчитать

Перейдем к самому интересному вопросу – расчет неустойки по ОСАГО. Сумма может значительно варьироваться, однако существуют пределы минимальной и максимальной суммы. Неустойка рассчитывается по следующей формуле:

C*Х*Д, где:

С — сумма выплаты пострадавшему, которую объявляет оценщик после проведения осмотра повреждений;

Х — размер неустойки за каждый просроченный день – для выплаты составляет 1%, по задержке ремонта – 0,5%, за отсутствие отказа – 0,05%;

Д — число дней, на которые страховщик просрочил оплату.

Дополнительно в сумму пени входят сопутствующие расходы, которые водитель понес при дорожно-транспортном происшествии. Сюда входят растраты на:

- аварийного комиссара;

- эвакуацию и стоянку сломанного авто;

- доставку пострадавшего в больницу;

- ремонт дорожных знаков и других объектов, пострадавших при аварии.

Соответственно, при недоверии оценщику из страховой компании вы можете обратиться к независимому эксперту. Просрочка начинается со дня, следующего после 20-дневного периода, который дается страховой на рассмотрение вашего обращения. Если пеню взыскивают через судебный иск, то последним днем считают дату подачи иска. В последствие ее заменяют на более позднюю, так как ответчик может выплатить сумму в ходе судебного разбирательства. Если страховщик и после суда не сделал оплату, следует подавать дополнительный иск, где в период неустойки будет входить и время, потраченное на суд.

Общий размер компенсации по неустойке не может превышать размер страховой выплаты, соответственно, максимальный размер неустойки по ОСАГО будет до 400 000 рублей при повреждении автомобиля и до 500 000 при нанесении вреда здоровью. Если даже из-за процента вы насчитаете пени в 650 000, но будет поврежден только авто, то суд постанови выплату по максимуму для этого случая – 400 000. Если взыскание пени взимается по части невыплаченной суммы, то в формуле учитывается только та часть средств, которые еще не выплачены пострадавшему. По ОСАГО вы можете получить максимальные суммы:

- при повреждении авто – 400 ОСАГО + 400 по неустойке = 800 тысяч рублей;

- при наличии вреда здоровью – 500 ОСАГО + 500 по неустойке = 1 миллион рублей.

Однако вы можете дополнительно взыскивать средства за штраф, моральный вред и судебные расходы. Если суд удовлетворит ваши требования, то страховщик будет обязан выплатить средства больше чем установленные 800 тысяч и 1 миллион.

Описанные выше ограничения относятся только для физических лиц. Юридические лица в качестве компенсации по неустойке могут получить неограниченную сумму.

Неустойка по договору ОСАГО – как получить?

По закону неустойка за просрочку по ОСАГО предполагает обязательное досудебное общение со страховой компанией – сразу в суд бежать не нужно.

Досудебная практика по неустойке по ОСАГО

Обращению в суд с иском о неустойке ОСАГО предшествует добровольное урегулирование конфликта. Оно подразумевает следующий алгоритм.

- Направление заявления в страховую компанию на выплату неустойки с расчетом.

- Письменная жалоба на имя руководителя отделения Банка России о задержке выплаты страховщиком. Ее копию необходимо приложить к заявлению в страховую.

Расчет неустойки по ОСАГО 2021 г. можно отразить в тексте заявления или оформить отдельным документом. Оно составляется в двух экземплярах – первый отправляется страховщику почтой с уведомлением или вручается под роспись. Последняя ставится на экземпляре потерпевшего. Обращаться с заявлением о неустойке рекомендуется после выплаты основного долга. Только в этом случае можно точно подсчитать дни неустойки по ОСАГО. От их количества напрямую зависит взыскиваемая сумма.

Закон об ОСАГО неустойки рассматривает, как компенсацию страхователю понесенных убытков в связи с невозможностью своевременного восстановления пострадавшего в ДТП автомобиля или здоровья.

Заявителю выгоднее решение вопроса через суд – есть возможность получить не только неустойку, но и компенсацию морального вреда и штраф за несвоевременное удовлетворение законных требований.

Неустойка ОСАГО по суду

Исковое заявление по неустойке ОСАГО подается в мировой суд по месту жительства истца. В нем подробно излагаются претензии к страховой компании, описывается процесс досудебного урегулирования и его результат, формулируются требования. К иску прилагаются следующие документы.

- Договор со страховой компанией или полис.

- Документы, подтверждающие право на обращение за страховой выплатой.

- Претензия по неустойке ОСАГО на имя страховщика, отправленная ему ранее и оставшаяся без ответа.

- Расчет взыскиваемой суммы на отдельном листе или в тексте иска.

- Оплаченная квитанция на госпошлину.

Страховым компаниям судебное разбирательство невыгодно. При удовлетворении иска суд присуждает им штраф, компенсацию судебных издержек и морального вреда потерпевшего. Размер такого штрафа может составлять до 50% от суммы страхового возмещения. Если последняя частично выплачена, то штраф рассчитывается от суммы задолженности.

Несколько примеров расчета

Теперь вы знаете, как рассчитывается неустойка по ОСАГО. Давайте рассмотрим несколько примеров.

Вариант первый – страховая установила размер ущерба на 170 тысяч рублей. К моменту окончания 20-тидневного периода были выплачены 78 тысяч. Время неустойки составляет 80 дней. Вы можете подать иск или претензию о невыплате оставшихся средств по формуле:

(170-78) * 1% * 80 = 73 600 рублей.

Второй вариант – просрочка по ремонту. Предположим, мастерская нарушила сроки, соответственно, автомобиль не успели отремонтировать. В этом примере берется стоимость всего ремонта – 220 тысяч, процент 0,5 и количество дней, например, 44. Тогда высчитываем пени:

220 * 0,5% * 44 = 48 400 рублей.

Обратите внимание, что размер неустойки по ОСАГО в случае с ремонтом не может превышать стоимость устранения поломок авто. Соответственно, даже если количество дней будет 200, то максимальная сумма составит 120 тысяч.

Третий вариант – страховщик не выслал вовремя письменный отказ по страховой выплате. Это тоже считается нарушением, поскольку водитель ожидал решения и не ремонтировал автомобиль. В данном случае используется страховая сумма (например, 80 тысяч), количество дней 60 и процент 0,05%:

80 * 0,05% * 60 = 2 400 рублей.

Как видите, получить небольшое возмещение разрешено из-за невысланного отказа. Естественно, в ходе судебного иска можно потребовать возместить и судебные издержки.

Неустойка по ОСАГО. Схема расчета в 2021 году. Образец претензии по неверному расчету

Неустойка – это часть денежной суммы, которая определена на законодательном уровне, и должна быть выплачена одной стороной другой стороне в случае невыполнения договорных обязанностей. В области ОСАГО неустойка применяется в одностороннем порядке, а именно к юридическому лицу (страховщику) в случае просрочки, которая может быть допущена при рассмотрении заявлений на выплаты или претензий.

Образец расчета неустойки по ОСАГО с 1 сентября 2014 по старым договорам

Ранее, в отношении договоров, которые были заключены до 01.09.2014 года, применялись правила, которые гласили: при подаче заявления и соответствующих документов страхователем, страховщик обязан в течение 30 дней рассмотреть данное заявление и выплатить страховую часть, а в определенных ситуациях направить мотивированный отказ. Страховая компания, как правило, укладывалась в данный срок, но согласно Обзору судебной практики ВС за третий квартал 2012 года, в случае недоплаты страхового покрытия, вы также можете взыскать неустойку.

До 1 сентября 2014 года размер неустойки рассчитывался за каждый день просрочки в соответствии с 1/75 ставки рефинансирования Центрального Банка, которая действовала на тот период.

Но с 01.09.2014 года в законодательстве произошли изменения, которые исключили данный пункт из закона «Об ОСАГО», следовательно, на сегодняшний день все расчеты по неустойке ведутся на основании действующего Федерального Закона от 25.04.2002 года № 40 – ФЗ.

Итак, как рассчитать неустойку по ОСАГО, если страховщик не направил вам вовремя мотивированный отказ?

При несоблюдении срока направления потерпевшему мотивированного отказа в страховом возмещении страховщик за каждый день просрочки уплачивает потерпевшему денежные средства в виде финансовой санкции в размере 0,05 процента от установленной настоящим Федеральным законом страховой суммы по виду причиненного вреда каждому потерпевшему.

Абзац 3 пункта 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Как известно, максимальные выплаты в отношении жизни и здоровья составляют 500 000 рублей, а в отношении имущества 400 000 рублей. Исходя из этого, напрашивается вывод, что выплата неустойки за день просрочки будут для всех одинаковые.

500 000 рублей * 0,05% = 250 рублей в случае нанесения вреда жизни и здоровью.

400 000 рублей * 0,05% = 200 рублей в случае нанесения вреда имуществу.

Чтобы просчитать полную сумму неустойки, необходимо стоимость дня просрочки умножить на количество просроченных дней: 250 (200) * количество дней.

Чтобы рассчитать количество дней, необходимо взять дату подачи заявления и всех соответствующих документов в страховую компанию, и прибавить к ней 20 дней за вычетом праздников. Если вы, например, попали на один из праздничных дней, то итоговая дата смещается на +1 день.

Важно!

Если потерпевший по согласию страховщика ремонтирует свой автомобиль на СТО, с которым у страховщика не заключен договор, страховщик обязан выдать направление на ремонт в течение 30 календарных дней (без учета нерабочих праздничных дней). В этом случае согласно 1 абзацу п. 21 ст. 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ количество дней просрочки отсчитывается по истечении 30-дневного срока.

Когда 20 дней истекает, со следующего дня начинается период просрочки. Считать неустойку можно до тех пор, когда страховая компания вынесет вам мотивированный отказ или по тот день, когда суд вынесет решение.

Рассмотрим пример. У вас накопилось 30 дней просрочки по делу о нанесении вреда имуществу (ДТП). 30 * 200 = 6000 рублей составит неустойка.

В том случае, если вы ожидаете страховую выплату или направление на ремонт, неустойка в данном случае назначается в размере 1% за каждый день просрочки. В случае превышения срока восстановительного ремонта неустойка составляет 0,5% страхового возмещения за каждый день просрочки.

Таким образом, формула расчета неустойки по ОСАГО в 2021 году выглядит следующим образом:

K=S x N% x D, где К –это полная сумма неустойки, S – сумма страхового возмещения, N – процент неустойки за каждый день, а D – количество дней просрочки.

При несоблюдении срока осуществления страховой выплаты или срока выдачи потерпевшему направления на ремонт транспортного средства страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пеню) в размере одного процента от определенного в соответствии с настоящим Федеральным законом размера страхового возмещения по виду причиненного вреда каждому потерпевшему. При возмещении вреда на основании пунктов 15.1 — 15.3 настоящей статьи в случае нарушения установленного абзацем вторым пункта 15.2 настоящей статьи срока проведения восстановительного ремонта поврежденного транспортного средства или срока, согласованного страховщиком и потерпевшим и превышающего установленный абзацем вторым пункта 15.2 настоящей статьи срок проведения восстановительного ремонта поврежденного транспортного средства, страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пеню) в размере 0,5 процента от определенной в соответствии с настоящим Федеральным законом суммы страхового возмещения, но не более суммы такого возмещения.

Абзац 2 пункта 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ.

Некоторые страховые компании предлагают своим клиентам онлайн калькулятор для расчета неустойки по ОСАГО в 2021 году. Однако формула расчета достаточно проста, и подсчитать точную сумму неустойки можно самостоятельно.

Как в примере ранее, отсчитываем 20 дней с момента подачи документов, и начиная со следующего дня считаем все просроченные дни, ожидая всей суммы страхового покрытия или направления на ремонт.

Рассмотрим ситуацию: независимая экспертиза назначила вам страховую выплату в размере 40 000 рублей, а период просрочки составляет 60 дней, следовательно неустойка составляет 40 000 * 1% * 60 = 24 000 рублей.

Если вы заранее знаете, когда у вас состоится судебное заседание, рекомендуем просчитать до этой даты полную сумму неустойки и в исковом заявлении требовать взыскать ее в полном размере.

Важно знать, для того чтобы по истечению срока выплаты направлять иск в суд, необходимо сначала направить повторное заявление в страховую компанию, где его рассмотрят в течение 15 дней при подаче в электронном виде или 30 дней при личном обращении или подаче почтой.

2. Финансовая организация обязана рассмотреть заявление потребителя финансовых услуг и направить ему мотивированный ответ об удовлетворении, частичном удовлетворении или отказе в удовлетворении предъявленного требования:

1) в течение пятнадцати рабочих дней со дня получения заявления потребителя финансовых услуг в случае, если указанное заявление направлено в электронной форме по стандартной форме, которая утверждена Советом Службы, и если со дня нарушения прав потребителя финансовых услуг прошло не более ста восьмидесяти дней;

2) в течение тридцати дней со дня получения заявления потребителя финансовых услуг в иных случаях.

п. 2 ст. 16 ФЗ от 04.06.2018 N 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг»

Также может случиться ситуация, когда был произведен неверный расчет неустойки в претензии по ОСАГО, на основании чего страховая выплатила меньше. В этом случае, вы можете повторно обратиться в суд и потребовать оставшуюся часть денег.

Но стоит напомнить, что прежде чем обращаться в суд, следует составить повторное заявление и направить его в страховую компанию.

Если вы неуверены в том, что сможете самостоятельно решить этот вопрос, наша бесплатная юридическая помощь всегда готова предоставить свои услуги в качестве представителя.

Когда могут отказать

Неопытные автомобилисты без поддержки юристов часто допускают простые ошибки, которые становятся причиной для отказа в иске. Вам могут отказать в следующих случаях:

- водитель не сделал претензионную процедуру;

- не представлены документы, подтверждающие ваш иск;

- форс-мажорный случай, например, в компании был пожар, уничтоживший все документы, что и привело к задержке;

- некомпетентность истца – игнорирование контакта со страховщиком, неверно указан банковский счет для выплаты компенсации или другое.

При отказе страховой выплаты ОСАГО то и пеня оплачиваться не будет.

Основания для выплаты неустойки

На основании ст. 12 п. 21 № 40–ФЗ «Об ОСАГО» СК обязана выплатить неустойку в следующих случаях:

- задержка страховой выплаты или оформления направления на ремонт;

- если ремонт автомобиля длится дольше установленного законом срока;

- задержка отказа в страховом возмещении;

- несоблюдение срока возврата страховой премии.

Согласно ст. 16.1 п. 5 № 40–ФЗ в ряде случаев страховщик освобождается от обязанности по выплате неустойки. К таким ситуациям относят:

- невозможность своевременно исполнить условия договора из-за непреодолимой силы, не зависящей от компании;

- неисполнение страховщиком взятых на себя обязательств по вине потерпевшего или страхователя.