Стоимость ОСАГО в страховых компаниях:

| Компания | Цена |

| Капитал | нажмите кнопку посчитать 7908 руб Калькулятор компании |

| Гелиос | нажмите кнопку посчитать 7908 руб Калькулятор компании |

| Согаз | нажмите кнопку посчитать 8233 руб Калькулятор компании |

| Гайде | нажмите кнопку посчитать 8525 руб Калькулятор компании |

| Аско страховая группа | нажмите кнопку посчитать 8986 руб Калькулятор компании |

| Московия | нажмите кнопку посчитать 9216 руб Калькулятор компании |

| Надежда | нажмите кнопку посчитать 9216 руб Калькулятор компании |

| Росгосстрах | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Тинькофф страхование | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Уралсиб | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Оск | нажмите кнопку посчитать 9488 руб Калькулятор компании |

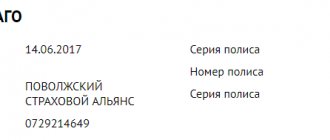

| Поволжский страховой альянс | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Сибирский дом страхования | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Медэкспресс | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Хоска | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Росэнерго | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Либерти | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Южуралжасо | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Наско | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Центральное страховое общество | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Энергогарант | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Эрго | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Спасские ворота | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Евроинс | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Сибирский спас | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Альфа страхование | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Югория | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Вск | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Жасо | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Макс | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Ренесанс | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Ресо | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Ингосстрах | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Интач | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Зетта | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Адонис | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Астро-волга | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Баск | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Бин страхование | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Геополис | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Гута-страхование | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Дальакфес | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Согласие | нажмите кнопку посчитать 9488 руб Калькулятор компании |

| Южурал-аско | нажмите кнопку посчитать 9488 руб Калькулятор компании |

Особенности применения таблиц классов водителя и коэффициентов КБМ для определения тарифов страхования ОСАГО

Результаты полученные на калькуляторе будут сохранены в Вашем личном кабинете.

Вы всегда сможете их посмотреть и сделать еще один расчет

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

| было ДТП | новая цена ОСАГО | переплата |

| без аварий | 7512 руб | |

| авария с 1 выплатой | 12257 руб | 4745 руб |

| авария с 2 выплатами | 19373 руб | 11861 руб |

| авария с 3 выплатами | 19373 руб | 11861 руб |

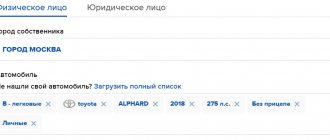

Из чего состоит расчет стоимости ОСАГО:

| параметр | значение | описание |

| Базовая ставка | 4118 руб | Легковые автомобили («B», «BE») |

| Территориальный коэффициент | x2 | Москва |

| Мощность двигателя | x1.2 | от 101 до 120 л.с (включительно) |

| КБМ (скидка за безаварийную езду) | x1 | Страхование впервые (класс 3, кбм 1) |

| Возраст и стаж водителей | x0.96 | |

| Срок страхования | x1 | 1 год |

| Водители | x1 | Ограниченное количество водителей |

| Итого | 7908 руб |

Как вносятся изменения в полис ОСАГО

Ресо гарантия калькулятор осаго

Четкой законодательной регламентации данной процедуры нет, поэтому страховые компании при обращении с просьбой вписать другое лицо в полис ОСАГО используют общие правила, касающиеся договорных обязательств. Это означает, что, либо представитель страховщика вносит изменения в действующий полис, ставит на них подпись и печать, либо изымает у страхователя полис, уничтожает его, а взамен дает новый с внесенными изменениями.

Заметим, что законодатель не ограничил количество лиц, вписанных в полис ОСАГО. Однако, если исходить из стоимости услуг по внесению дополнительного числа лиц, целесообразнее будет приобрести полис без ограничения количества лиц, вписанных в него. Таким образом Вы сможете существенно сэкономить.

Если же Вы точно знаете, что больше никто не будет вписан в страховку, а страховщик настаивает на приобретении полиса без ограниченного числа лиц, то Вы имеете право отказаться.

Более того, Вы вправе написать жалобу на такого страховщика в соответствующие инстанции (полиция, прокуратура, РСА, Общество по защите прав потребителей). Закон на Вашей стороне, однако многие просто этого не знают, чем и пользуются некоторые безответственные представители страховых компаний.

Чем грозит отсутствие страховки водителю, не вписанному в полис?

Помните, что ездить на чужой машине без полиса ОСАГО категорически запрещено. Если сотрудник ГИБДД при проверке документов обнаружит, что имя водителя не внесено в страховку, он выпишет штраф на сумму от 500 рублей и больше.

При совершении ДТП по вине управляющего чужим автомобилем человека расходы по восстановлению движимого имущества пострадавшей стороны перекладываются на того человека, который находился за рулем в момент аварии. Страховая компания не несет обязательств по возмещению ущерба поврежденного авто.

Еще один существенный момент. Если водитель самостоятельно добавил свое имя в документ, то в случае проверки сотрудником ГИБДД, кто вписан в полис ОСАГО по номеру страховки, нарушителю выпишут достаточно крупный штраф. Но самая большая опасность таится в том, что при попадании в дорожно-транспортное происшествие страховая компания откажется возмещать ущерб, и «мелкое мошенничество» приведет к солидным расходам.

Куда обращаться

Что делать если треснул экран на телефоне. Что делать, если разбился экран ноутбука

Добавить нового водителя могут только сотрудники страховой компании. Следует прийти в офис компании и иметь при себе три документа:

- Паспорт гражданина, которого нужно вписать в страховой полис.

- Водительское удостоверение того, кто будет управлять транспортом.

- Действующий полис ОСАГО.

Также должно быть написано заявление с просьбой вписать нового управляющего транспортным средством. Во время данной процедуры требуется личное присутствие владельца, чтобы избежать неприятные ситуации. Страховщики должны быть уверены, что автомобиль не находится в розыске или не взят без ведома владельца. Владелец также может написать доверенность, заверенную нотариусом, но это лишняя трата денег и времени. Присутствие гражданина, которого нужно добавить в страховой документ не обязательно, достаточно иметь копии или оригиналы его документов.

После того, как заявление принято работник страховой компании заходит в базу данных и вносит необходимые изменения, затем делает соответствующую отметку в полисе. Новый полис ОСАГО должен обязательно быть с подписью страхового агента и печатью компании, которая внесла поправки. Но чаще всего выдается новый полис, а старый забирают. Вписать еще одного человека самостоятельно нельзя.

Подробнее о процедуре внесения водителя в полис ОСАГО читайте в нашей статье, а о том, сколько имён можно вписать в полис бесплатно, вы узнаете здесь.

Порядок проведения процедуры

Чтобы внести изменения в страховку, владельцу машины или уполномоченному лицу необходимо прийти в офис страховой компании, где был приобретен полис «автогражданки». Правки в действующем документа делает сотрудник фирмы. От водителя страховщик может потребовать:

- Оригинал паспорта собственника автомобиля;

- Свидетельство о регистрации транспортного средства;

- Оригинал действующего полиса ОСАГО;

- Паспорт водителя, имя которого будет внесено в полис, и его водительское удостоверение.

В редких случаях страховой агент может попросить написать от руки заявление. Существенной разницы в пакете документов и порядке действий для уже имеющегося полиса и при оформлении новой страховки нет.

Изучив представленные документы, менеджер проведет необходимые расчеты и назовет сумму доплаты за оставшиеся дни. После оплаты страховщик заполнит новый бланк или внесет фамилию водителя в текущий полис ОСАГО. В случае внесения правок в действующий документ, он дополнительно заверяется подписью уполномоченного лица и печатью компании. В базу данных информация подается в течение 3 рабочих дней.

Вписать человека в электронный полис ОСАГО можно и онлайн. Для получения электронной версии полиса нужно авторизоваться на официальном сайте страховщика, где приобретался действующий документ, после чего войти в личный кабинет страховой компании. Используя подсказки системы, как добавить водителя в электронный полис ОСАГО, страховщик должен заполнить все значимые поля бланка. включая возраст нового водителя и его водительский стаж. После автоматического определения размера доплаты, нужно перечислить деньги со своей банковской карты на р/с страховой компании в режиме онлайн. Документ можно распечатать на принтере. Распечатанный полис автострахования имеет такую же юридическую силу, как и бумажный с печатью. Эта норма определена в Законе об ОСАГО статьей 32, пункт 1.

Преимущества оформления «автогражданки» через интернет очевидны. Во-первых, это экономия времени, во-вторых, менеджер не сможет навязать страхователю не нужные ему услуги. Все накопленные скидки и бонусы за безаварийную езду сохраняются за застрахованным лицом. История хранится в базе РСА, доступ к которой имеется у всех страховщиков и сотрудников госавтоинспекции. В случае потери полиса, бланк всегда можно распечатать снова.

Зависимость стоимости полиса от добавленного водителя

Исходя из стажа и возраста, меняется стоимость оформляемого или имеющегося полиса. Ведь эти параметры связаны с коэффициентом возраста/стажа и коэффициентом КБМ.

Коэффициент возраст-стаж

Сколько стоит вписать в страховку водителя без стажа – вопрос интересует тех, кто добавляет людей, недавно получивших права. Если человек не имеет водительского опыта, его права выданы менее 3 лет назад, то цена полиса возрастает на 70 или 80%. В ситуации стоит учесть дополнительно возраст человека. При достижении 22 лет рассчитывается 70%-е повышение. Когда водителю исполнилось 22 года или больше, но его правам меньше 3 лет, страхователю придется доплатить еще 80% от полной стоимости страховки.

Кроме увеличения цены страховки из-за внесения лица без стажа, возможна доплата при добавлении человека со стажем более 3 лет, но возрастом до 22 лет. Потребуется доплатить 60%.

Коэффициент бонус-малус

Важную роль при изменениях данных полиса, играет индивидуальный коэффициент КБМ. Он присваивается каждому водителю отдельно. Эта величина зависит от безаварийности при включении в страховой полис ОСАГО. Когда человек впервые добавлен в качестве водителя в страховку, то ему присваивается 3 класс, а его КБМ равен 1. По истечении года класс будет увеличиваться, если не произойдет страховых случаев по вине включенного человека.

Скидка за безубыточное страхование, также, будет повышаться (КБМ после первого безаварийного года равен 0,95). Соответственно, цена автогражданки уменьшается с каждым годом на 5% (если другие ставки и коэффициенты не изменятся).

Учитывая коэффициент бонус-малус, общая стоимость полиса может не изменяться или увеличиваться в зависимости от добавленного водителя. Условия, когда страхователю не придется доплачивать:

- Вносимый человек имеет водительский стаж более 3 лет;

- Допускаемый к управлению соответствует возрастной категории — более 22 лет;

- КБМ нового водителя равен коэффициенту уже имеющихся в страховке людей или больше.

Проверить коэффициент бонус-малус возможно на сервисе РСА или на сервисе другого сайта. Сейчас в интернете распространены услуги по проверке данного коэффициента. Существуют интернет-калькуляторы по расчету стоимости осаго. Следует указать регион страхования, период действия, возраст и стаж допускаемых к управлению лиц, мощность автомобиля.

Вариант оформления «неограниченной страховки»

Нередки ситуации, когда при обращении в страховую компанию сотрудник предлагает страхователю переделать полис на «неограниченный». Это подразумевает управление автомобилем любым человеком, имеющим права. Цена такого полиса повысится на 80%. Это удобно делать, когда хочется внести молодых водителей без стажа. Но вариант характеризуется несколькими минусами:

- Водителям не будет присвоен коэффициент бонусмалус, который в будущем может дать существенную скидку при добавлении в другой полис ОСАГО. В данном случае КБМ будет начисляться только собственнику.

- Большая доплата — если стоимость осаго составляет порядка 10000 рублей, то придется дополнительно заплатить 8000 рублей.

Поэтому стоит подумать о сохранении «ограниченной» страховки. Ведь иногда добавленный водитель не отразится на стоимости полиса.

Водитель получает скидку за безубыточное вождение в том случае, если полностью отъездил годовую страховку. При включении в действующий полис скидка будет назначена тем, кто был добавлен при первичном оформлении ОСАГО.

Видео: Расчет сколько стоит вписать еще одного водителя в страховку ОСАГО

Сколько стоит вписать в страховку водителя со стажем?

Здесь все тоже строго индивидуально. Коэффициент также будет зависеть от возраста. Так, для водителей до 22 лет со стажем 3-4 года он составляет 1,66. Меньше всего за страховку придется заплатить опытным водителям старше 59 лет. Отъездив всего 3 года без аварий, они получают понижающий коэффициент 0,93. Например, если региональный коэффициент равен 1,2, базовая ставка – 3000р, а коэффициент мощности – 1,6, тогда им придется заплатить 5356,8. От молодого водителя при этом потребуют 9561,6.

Базовый тариф х КТ х КБМ х КВС х КО х КН х КМ=Цена ОСАГО водителя со стажем

3000х1,66х1,6х1,2х1х1х1=9561,6

Для того чтобы вписать водителя со стажем достаточно заплатить разницу с начальной стоимостью ОСАГО.

| N | Стаж, лет\Возраст, лет | 0 | 1 | 2 | 3 — 4 | 5 — 6 | 7 — 9 | 10 — 14 | более 14 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1 | 16 — 21 | 1,87 | 1,87 | 1,87 | 1,66 | 1,66 | |||

| 2 | 22 — 24 | 1,77 | 1,77 | 1,77 | 1,04 | 1,04 | 1,04 | ||

| 3 | 25 — 29 | 1,77 | 1,69 | 1,63 | 1,04 | 1,04 | 1,04 | 1,01 | |

| 4 | 30 — 34 | 1,63 | 1,63 | 1,63 | 1,04 | 1,04 | 1,01 | 0,96 | 0,96 |

| 5 | 35 — 39 | 1,63 | 1,63 | 1,63 | 0,99 | 0,96 | 0,96 | 0,96 | 0,96 |

| 6 | 40 — 49 | 1,63 | 1,63 | 1,63 | 0,96 | 0,96 | 0,96 | 0,96 | 0,96 |

| 7 | 50 — 59 | 1,63 | 1,63 | 1,63 | 0,96 | 0,96 | 0,96 | 0,96 | 0,96 |

| 8 | старше 59 | 1,60 | 1,60 | 1,60 | 0,93 | 0,93 | 0,93 | 0,93 | 0,93 |

Изучив все нововведения, можно абсолютно точно сказать, что по новым правилам страховка ОСАГО для опытных водителей стала дешевле. И чем больше стаж и возраст автомобилиста, тем большую выгоду он получает. А вот для новичков картина не такая радостная. Им придется доплачивать за страховку еще больше, чем ранее.

Список документов

Гражданский кодекс не содержит конкретных норм о действии «автогражданки», а только вводит понятие страхования ответственности. Общий правовой принцип – это индивидуальная ответственность причинителя вреда.

Многие знают, что десять дней после покупки автомобиля они могут ездить не страхуясь. Этот период установлен в законе, который предписывает водителю страховать свою автогражданскую ответственность в срок не позже десяти суток после покупки машины (а также получения в аренду, безвозмездное пользование, оперативное управление и т.п.) Некоторые граждане, основываясь на этом, практикуют езду без полиса, возя при себе периодически обновляемый договор купли-продажи.

Это очень нежелательная модель поведения, т.к. она призвана помочь обойти требования закона, а самое главное: подрывает правовые принципы.

Обязательный характер дорожного страхования вызван тем, что виновник может оказаться неплатёжеспособен, и при всём желании не сможет заплатить потерпевшему, а тот, в свою очередь, без денег не сможет отдать машину на ремонт и фактически останется без личного транспорта. Страхование убытков даёт гарантии финансовой стабильности на случай непредвиденных событий.

Автомобилисты страдали от неопределённости последствий после ДТП, когда неосторожный манёвр и удар по чужому имуществу наносил одновременный удар по своему карману. Автострахование принесло гарантии того, что ущерб до 400 тысяч рублей (на 2021 год) будет выплачен из фондов страховой.

Для первичного оформления ОСАГО необходимы:

- Паспорт страхователя.

- Паспорт транспортного средства

- Свидетельство о регистрации транспортного средства.

- Водительское удостоверение каждого страхуемого лица.

- Диагностическая карта автомобиля.

Если муж и жена приняли решение купить автомобиль, но кто-то из супругов (чаще – жена) не ездит, хотя и имеет права, лучше застраховать обоих на всякий случай, в т.ч. и для того, чтобы подкрепить совместный статус имущества.

Несколько лет назад автомобилисты массово жаловались на странное «совпадение»: в офисах страховых не было бланков для обязательной автогражданки, но они появлялись в паре со страховкой на дом или квартиру. Даже «Росгосстрах» — одна из самых популярных российских страховых организаций – жаловалась на «дефицит» бланков. При этом электронные договоры не оформлялись по причинам «технических неполадок».

Оформление онлайн несложно: крупные страховые , «Макс», «ВСК», «Надежда» на своих сайтах предлагают разделы, в которые пользователь вносит данные автомобиля и людей. Поля нужно заполнять внимательно, вносить верные данные, потому что ошибка может замедлить формирование договора, а в некоторых случаях привести к регрессному требованию к застрахованному после аварии.

Банкротство фирмы не лишает выгодоприобретателя права на выплату, равно не снимает обязанностей по регрессу и суброгации с виновников. В марте 2021г. страховая признана банкротом, и в её отношении Арбитражным судом Республики Татарстан введена процедура банкротства. Её бывшую «дочку» с похожим названием – «Южураласко» процедура банкротства не затрагивает, и взаимодействие организации с клиентами проходит в обычном порядке.

Что же касается страхователей «АСКО», выплаты в их пользу при необходимости будут делаться за счёт АСВ. АСВ же будет подавать регрессные и суброгационные иски. СК «Югория» проходила через процедуру банкротства, но по состоянию на 2021г. у «Югорие» нет проблем с кредиторами, фирма работает в нормальном режиме.

Среди заслуженных страховых компаний стоит упомянуть «АльфаСтрахование», крупнейшего частного страховщика, клиентам «Альфы» доступны офисы от условного Вышнего Волочка до Хабаровска; «РЕСО-Гарантию» — одного из самых стабильных страховщиков, а также «СОГАЗ», которая, согласно новостям ПМЭФ, подписала соглашение с группой ВТБ об объединении страховых компаний.

В чем разница между обычным и электронным ОСАГО

Для многих водителей пока еще не дошел технический прогресс, поэтому они предпочитают пользоваться стандартной процедурой оформления или продления договора автогражданки.

Прежде всего, главным отличием, которым обладает электронный полис автогражданской ответственности, является то, что его можно оформить через Интернет за 30 минут. Не нужно больше тратить время на дорогу в офис страховщика, в любую погоду тянуться в пробках, тратить деньги на бензин и время на очереди

Процедура занимает совсем немного времени и при указании достоверных данных через час вы сможете ехать по более важным делам с новенькой страховкой. Второе и немаловажное преимущество заключается в том, что страховщик не может навязывать вам ненужные дополнительные услуги, угрожая отказом в оформлении ОСАГО. Такие действия неправомерны, но к сожалению, во многих отдаленных регионах имеют место быть. Весомым плюсом электронного ОСАГО является и то, что вы не сможете потерять все накопленные скидки за безаварийную езду, поскольку ваша история хранится в базе данных РСА и все страховые компании имеют к ней доступ

Расчет происходит в автоматическом режиме, представитель лишь проверяет информацию. Электронный полис можно распечатать на обычной бумаге, для собственного удобства и быстрой проверки сотрудником ГИБДД. Если вы потеряли эту бумажку, то всегда можно распечатать её заново, тогда как обычный полис придется восстанавливать через страховую компанию. Автовладельцу нет необходимости предоставлять множество документов на автомобиль в страховую компанию, вся информация и так есть в базах РСА и АИС.

Оформление электронной автогражданки происходит быстро и удобно, а стоимость её такая же, как и при заключение договора на бумажный полис ОСАГО.

На сегодняшний день один распространенный миф об ОСАГО, что в электронном виде за это придется заплатить больше. К счастью, это не так, благодаря автоматическому калькулятору вы сможете узнать стоимость вашей страховки в течение 3-5 минут.

Отличается онлайн процесс от обычного тем, что он занимает около 30 минут. Вам не смогут навязать ненужные услуги, угрожая отказом в оформлении документов.

Плюсы е-полиса

Как было написано выше, главный плюс — это быстрота регистрации. Нет смысла тратить время и деньги на бензин, чтобы добраться до страховщиков. Не нужно стоять в очереди и портить себе нервы. Оформление дома проходит минут за 20-30.

Возможность сохранить все нажитые льготы. История каждого владельца авто хранится в реестре РСА, любой страховой агент имеет к ней доступ. Вычисления осуществляются в автоматическом режиме.

Отсутствие любых навязанных услуг. Обычно агенты предлагают купить еще страхование жизни, здоровья, в общем, всего, что вам не понадобится, но заставит вас потратить на это сбережения. Для страховщиков это потери, ну а для обычных автолюбителей это огромная выгода.

Е-полис можно распечатать на простом листе бумаги, Оригинальный документ вам не понадобится. В случае потери документа, просто распечатайте его снова. Это решает вопрос платного возобновления.

Многие автолюбители задаются вопросом: чем отличается всем привычный договор страхования от электронного? Если сравнивать условия по договору, то отличий никаких нет. По каждому договору страховая компания гарантированно выплатит средства виновнику, в рамках утвержденного лимита.

| Стандартный ОСАГО | Электронный ОСАГО |

|

|

Электронное ОСАГО Калькулятор КАСКО Легковые автомобили Легковые такси Маршрутные автобусы

Автобусы Автобусы

Поделиться Твитнуть Отправить

Основные моменты услуги

Для начала процедуры понадобится:

- паспорт лица, которого будут вписывать в полис;

- права нового водителя;

- действующий полис ОСАГО.

Обратите внимание: самостоятельно нельзя вносить изменения в полис ОСАГО. Если вы нарушите это правило, то можете не претендовать на осуществление выплат при наступлении страхового случая

Кроме того, за несоответствие документов сотрудники ГИБДД могут возбудить уголовное дело за подлог.

Желательно, чтобы в этот момент присутствовал собственник транспортного средства. Если это невозможно, необходимо оформить генеральную доверенность на представителя. Такой документ такой выбранному вами человеку максимальные возможности, вплоть до продажи или залога автомобиля

Обратите внимание: оформление генеральной доверенности — платная услуга, стоимость которой нужно уточнять у нотариуса

Вы можете заполнить ее самостоятельно или в его присутствии. В первом случае не ставьте подпись и дату заполнения — это нужно сделать только вместе с нотариусом. Срок действия генеральной доверенности составляет 3 года, если другого не указано в документе. Ошибка в указании срока действия (т.е. больше 3 лет) сделает ее недействительной.

Ответить на вопрос, сколько стоит ОСАГО на год, однозначно нельзя — многое зависит как от самого автомобиля, так и от водительской истории автовладельца.

Что делать, если при ДТП нет полиса ОСАГО у одного из участников, можно прочитать тут.

Изменения вносятся на основании заявления на обновление списка водителей. После этого представитель СК может дополнить существующий договор или выдать взамен новый

Обратите внимание: хотя в полисе выделено только пять полей для списка водителей, это число можно превысить. Внесенные изменения должны быть закреплены печатями

Аргументы для исправлений

Основным аргументом для внесения исправлений в действующий полис ОСАГО является штраф. Хотя такое нарушение и не ставит под угрозу движение на дороги, при его обнаружении вам нужно будет заплатить. То же самое касается ситуаций, когда не вписан в страховку ОСАГО новый или второй владелец ТС. В таком случае сумма штрафа стартует от 300 рублей.

Кроме того, если такое нарушение обнаружит ГИБДД, они могут задержать вас за подлог документов и даже возбудить уголовное дело. Чтобы этого не произошло, обратитесь в страховую компанию для внесения изменений

Обратите внимание: вносить новые данные может только представитель страховщика

Принцип расчета

Стоимость процедуры вписывания в автогражданку зависит от водительского стажа вписываемого лица. Если человек сравнительно недавно получил права и практически не имеет опыта, нужно внести дополнительную плату. Она предусмотрена для закрепления возможности возросшего риска.

Обратите внимание: если вы самостоятельно впишите нового водителя и по его вине произойдет ДТП, страховая компания откажет в осуществлении выплат. Более того, ГИБДД может наложить штраф за подделку документов

Если вписываемый водитель старше 22 лет, имеет стаж минимум в 2 года и ранее участвовал в каком-то полисе ОСАГО, представитель СК выдаст новый полис. Обычно они дописывают новое лицо в свободную строчку или распечатывают документ с полным списком допущенных к управлению транспортным средством. Внесенные изменения должны быть утверждены подписью страхового менеджера и печатью организации.

Таким образом, при расчете стоимости вписки учитывается возраст и водительский стаж

Также берется во внимание коэффициент скидки в размере 5 процентов за год. Его величина находится в пределах 1,0—1,8

Он используется, если:

- водитель не достиг предусмотренного законодательством возраста, а стаж находится в пределах 1—3 лет;

- водитель достиг определенного возраста, а стаж меньше 3 лет;

- водитель старше указанного в ФЗ возраста и имеет стаж больше 3 лет;

- водитель имеет больше 3 лет стажа, но не проходит возрастное требование.

Вписать водителя в офисе страховой компании

Как уже говорилось, чтобы самому оформить дополнение к полису ОСАГО, достаточно обратиться в ту страховую компанию, которой вы доверяете. В рейтинг самых лучших фирм входят Ингосстрах, Согласие, Ренессанс, МАКС, СОГАЗ, ВТБ, РЕСО-Гарантия и АльфаСтрахование.

Процедура оформления дополнительного человека в страховку проходит по такой схеме:

- Проверка предоставленных документов сотрудником фирмы;

- Внесение первичных изменений в систему и фиксация другого водителя в базе данных СК. Обойти этот этап невозможно. В противном случае полис будет считаться недействительным;

- Перерасчет стоимости страхового полиса;

- Выдача автовладельцу реквизитов для оплаты;

- Внесение денежных средств на счет страховой организации;

- Выдача новой автостраховки со всеми внесенными дополнениями.

- Фиксация подлинности полиса ОСАГО печатью обслуживающей вас компании.

Если полис электронный

Е-ОСАГО – электронный формат полиса, который можно оформить самостоятельно, не выходя из дома. Он имеет множество преимуществ, среди которых экономия денег и времени. Но не обошлось и без недостатков. Если возникает вопрос, как вписать водителя в электронный полис ОСАГО, который уже оформлен, то ответ один – никак.

Главное условие внесения корректировок в страховое соглашение – они должны производиться исключительно сотрудником компании. Самостоятельные манипуляции с «автогражданской» бесполезны и незаконны. Страхователя, который решит добавить водителя в электронный полис ОСАГО без визита в СК, ждет уголовная ответственность за подлог документов и невозможность получения компенсации в случае аварии.

Однако некоторые компании предоставляют услугу выезда сотрудника на дом для внесения поправок в электронный полис. И это единственный способ добавить нового водителя в e-ОСАГО.

Предоставление необходимых документов

Чтобы добавить в полис водителя онлайн, или при непосредственном визите в офис, нужно будет предоставить страховщику установленный список документов. В него входят:

- Общегражданский паспорт страхователя.

- Если интересы страхователя представляет доверитель, ему нужно будет предъявить личный паспорт и нотариальную доверенность.

- Заявление с указанием сведений о вписываемом водителе.

- Личный паспорт и права человека, вносимого в полис.

Все документы представляются в оригинальном варианте, а ксерокопии с них снимаются уже в офисе работниками компании.

В каком случае у иностранца может быть право водить машину в нашей стране

Правила гражданской ответственности за отсутствие страхового полиса заставляют автомобилистов его покупать в обязательном порядке.

Но для многих такое оформление будет не выгодным, а иногда и вовсе финансово неоправданным, особенно когда транспортным средством будут руководить несколько человек.

Согласно действующим положениям, вписывать в страховой полис ОСАГО можно неограниченное количество ли.

То есть, каждый автомобилист, в зависимости от случая, может вписать в документацию своих родственников и друзей. К страховому полису будут прилагаться дополнительные страницы.

Здесь есть три варианта. Первый — если он получил национальные права Российской Федерации, наряду с правами своего государства, то есть он имеет несколько водительских удостоверений. Получить их можно, например, пребывая в России по визе или виду на жительство.

Во-вторых, если ваш гость является гражданином страны, подписавшей Венскую конвенцию, то он может водить машину в России со своими национальными правами, только их нужно будет нотариально перевести на русский. Дело в том, что страны Венской конвенции сделали у себя похожие ПДД, поэтому переучиваться при переезде в другую страну не нужно.

Третий вариант — международное водительское удостоверение. Оно требуется при вождении машины в тех странах, которые не подписали Венскую конвенцию, например в Китае.

Почему меняется цена полиса

Процедура внесения дополнительных лиц во владение страховым полисом регламентируется как бесплатная. Но страховщик этим самым увеличивает для себя количество страховых случаев и рисков, поэтому должен и умножить собственные доходы.

Таким образом, СК начисляет дополнительный коэффициент за каждого автомобилиста, исходя из его личных данных.

Основными критериями для изменения стоимости ОСАГО с дополнительными лицами являются:

- Водительский стаж.

- Безаварийный стаж вождения.

| Категория автомобилистов | Коэффициент |

| Не достиг 22-летнего возраста и нет 3-летнего водительского стажа | 1,8 – 80% от стоимости полиса |

| Возраст – от 22 лет, стаж вождения – менее 3 лет | 1,7 – 70% от стоимости оставшихся дней |

| Возраст – от 22 лет, стаж вождения – от 2 лет | 1,6 – 60% от стоимости ОСАГО |

| Возраст – от 22 лет, стаж вождения – от 2 лет | 1 – изменения в страховку вносятся бесплатно |

Таким образом, если автомобилист достиг возраста от 22 лет и при этом не попадал в ДТП на протяжении срока от трех лет, то к такому случаю могут предложить лояльную скидку.

Но для новичка, особенно младшего за 22 года, то на такие привилегии рассчитывать не нужно, а наоборот – следует выплатить почти полную стоимость.

Хотя такие доплаты за дополнительное внесение других автомобилистов в страховку финансово более выгодные, чем оформление дополнительного полиса.

Сама процедура ничего не стоит, но может измениться стоимость самого полиса, если возрастет риск возникновения ДТП. Например, новый участник может иметь меньший возраст и водительский стаж, нежели владелец автомобиля. Стоимость полиса определяется по классу ОСАГО самого рискового водителя, поэтому менеджер страховой компании вправе попросить возмещения скидки за безаварийную езду, которая ранее была дана автовладельцу.

Если «новенький» старше 25 лет, имеет более чем трехлетний опыт управления автомобилем, уже заключал ранее договоры ОСАГО, то не исключено, что ничего доплачивать не придется. Сколько стоит вписать в страховку новичка – придется уточнять в страховой компании, так как самостоятельно подсчитать сложно.

Можно ли самостоятельно вносить данные в страховку?

Если автомобилисту необходимо выполнить регистрацию дополнительных лиц, он должен обратиться за помощью в любую страховую компанию (например, Росгосстрах или же ВСК).

Самостоятельное добавление в полис других водителей является незаконным и влечет за собой криминальную ответственность. К тому же такие действия просто не имеют смысла, ведь если вы попадаете в ДТП с серьезными последствиями, то просто не сможете рассчитывать на выплату денежной компенсации.

Нюансы

Так как продукт электронной «автогражданки» относительно новый, пока существуют некоторые нюансы с его оформление и внесением в него изменений:

- Оформить электронный договор обаятельного страхования транспортных средств может только тот страхователь, который уже оформлял ОСАГО. Это же правило касается дополнительных водителей: если вписываемый гражданин никогда не оформлял страховку на машину и никогда не был вписан в такой документ, то Е-ОСАГО оформить не получится.

- Стоимость электронного страхового полиса может возрасти при добавлении нового водителя, если его класс, возраст и стаж потребуют этого. Это связано с тем, что тариф на ОСАГО при нескольких водителях, формируется по самым высоким коэффициентам среди всех вписываемых.

- При общении с сотрудниками ГИБДД и при наступлении страхового случая, лучше всего иметь распечатанный полис Е-ОСАГО. По закону это не обязательно, но это может сэкономить много времени, которое правоохранители затратят на подтверждение подлинности страховки. Подробнее о способах проверки электронного полиса ОСАГО на подлинность онлайн и офлайн читайте в этом материале.

В целом, Е-ОСАГО – это хороший, удобный и современный финансовый инструмент. Да, у него есть нюансы, которые требуют исправлений, но такое встречалось и в самом начале ввода бумажных ОСАГО. Лучше уже сейчас начинать привыкать к новому формату полисов обязательного страхования, высока вероятность, что в ближайшем будущем это станет основным способом застраховать машину.